Tell Gold & Silber Fonds: Die Bond- und Dollarblase platzen zusammen - Teil 1

(tellgold.li) Tell Gold & Silber Fonds Newsletter 56 22. Januar 2013

Die Bond- und Dollarblase platzen zusammen

Konsequenzen für Gold und Silber

Die Finanzkrise von 2008 mit ihren massiven Liquiditätseinschüssen durch die Notenbanken haben diese flüssigen Mittel nochmals in die wichtigsten Bondmärkte der Welt fließen lassen. So fiel der deutsche Bund von 4,5 % auf unter 1,5% ebenso wie der 10 Jahre US Treasury. In Preisen ausgedrückt stieg der Bund von 110 auf 145, der Treasury von 112 auf 132. Das bescherte den Banken und dem Bankensystem als Ganzes satte Gewinne, weil sie auf diesen fahrend Zug steigender Anleihen auch noch aufstiegen. Sie wurden ja ermuntert durch die Notenbanken und die Regulierung von Basel II, die besagt, dass Banken Regierungsanleihen weder mit Liquidität noch mit Eigenmitteln unterlegen müssen, weil Regierungsanleihen sicher sind und weil der Markt immer liquide ist? Sicher ? Haben Regierungen noch nie bankrottiert? Liquide? Liquide heißt, man findet immer einen Käufer. Was wenn alle mit oder ohne Kredit gekauft haben und viele verkaufen wollen aber keine Käufer finden, der Markt eben leer ist? Dann kommt es zu einem massiven Kurseinbruch in kurzer Zeit.

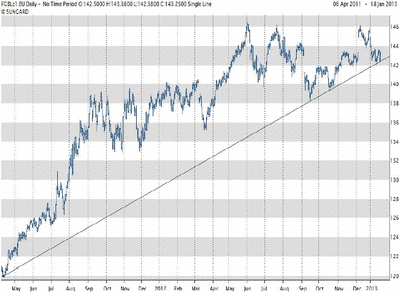

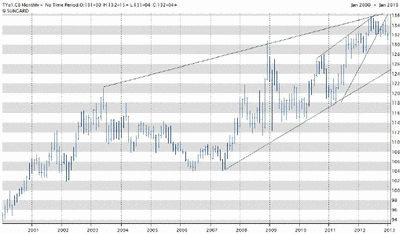

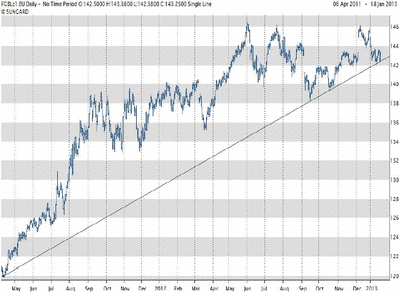

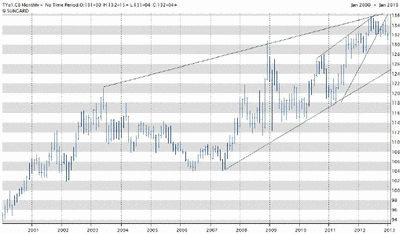

Zeigt die Markttechnik an, dass so etwas unterwegs sein könnte? Zur Hauptsache untersuche ich die führenden Bondmärkte der Welt: deutscher Bund, US Treasury und japanische Staatsanleihen (JGB). Zuerst zum Bund, weil der die besten Grafiken liefert. Grafik 1 zeigt den Bund-Future wöchentlich. Eindeutig ist der steigende Keil sichtbar, der 2008 startete. Steigende Keile bei Aktien- und Bondmärkten erscheinen meist am Ende langer Haussen und zeigen ihr Ende an. Sowohl die obere wie die untere Trendlinie sind je viermal berührt worden. Ein Entscheid wird in Kürze fallen.

Grafik 1: Bund Future wöchentlich

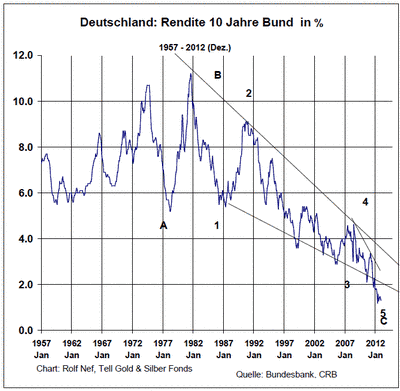

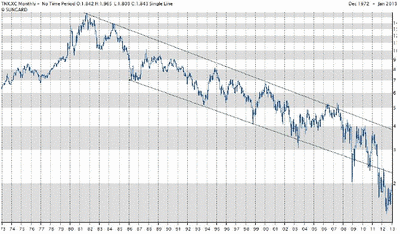

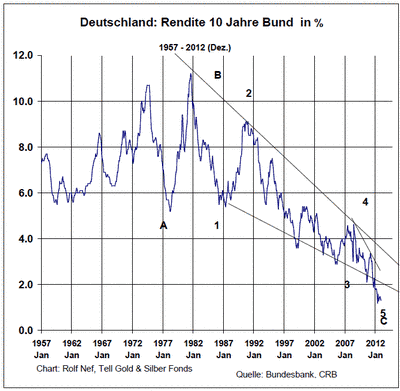

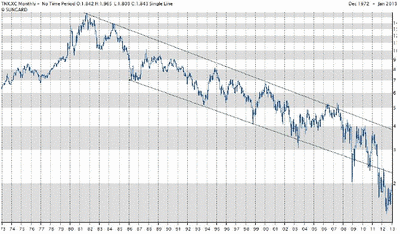

Diesen Keil muss man im Kontext der langfristigen Zinsentwicklung sehen. Grafik 2 zeigt diese seit 1957. 1981 war der Zinshöhepunkt, weil die US Bonds dort ihren Höhepunkt hatten. Effektiv angefangen hat der Zinssenkungsprozess aber 1974, weil dort der Höhepunkt der Inflation war mit der Ausnahme der USA. 1974 ist genau 54 Jahre nach dem letzten Inflationshoch 1920, als mit dem Ende des ersten Weltkrieges die kriegsbedingte Güternachfrage einbrach. Die Hyperinflation Deutschlands 1923 hat andere Gründe. Aber auch 54 Jahre vorher, 1856 war zumindest in den USA ein Inflationshöhepunkt, weil der US Bürgerkrieg (April 1861 – Mai 1865) zu Ende war. Ich erwähne diesen Zyklus um zu zeigen, wie überdurchschnittlich lange dies Zinssenkungsphase anhielt: 2013 sind es 39 Jahre. Die Mitte des Zyklus liegt bei 27 Jahren. Diese künstliche Verlängerung ist eine Folge der ständigen Interventionen der Notenbanken. Der Markthammermann wird gewaltig dreinschlagen, wenn er zum Zug kommt. Die Grafik zeigt auch, wie die Renditen unter die untere Trendlinie fielen. Kommt die Trendwende, kann man nicht sagen, ob die obere Trendlinie hält oder durchbrochen wird. Die Notenbanken werden mit Sicherheit nochmals Intervenieren.

Grafik 2: Rendite Bund seit 1957, monatlich

Grafik 3 zeigt, wie nahe der Bund an einem Durchbruch ist. Die Trendlinie von April 2011 wurde schon viermal berührt. Ein Durchbruch kann jederzeit erfolgen. Bemerkenswert ist auch die Schwäche des letzten Anstieges ab September 2012, der keine neuen Höchstpreise erzielte. Ein sicheres Zeichen dafür, dass der Markt keine Kraft mehr hat.

Grafik 3: Bund täglich

Japan:

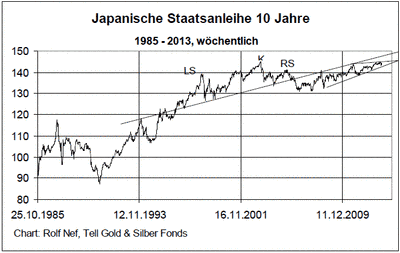

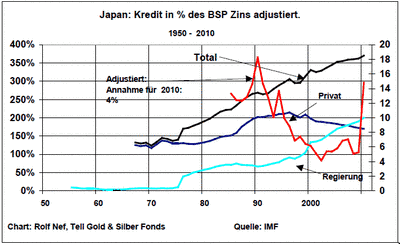

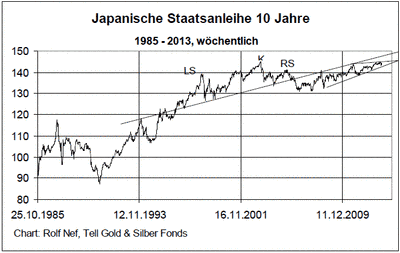

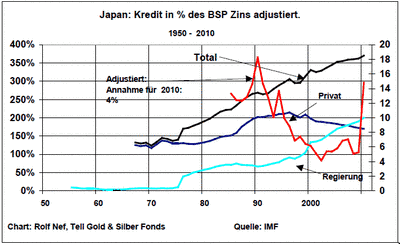

Japan hat mit ca. 240 % des BIP die höchste Staatsverschuldung der westlichen Industrieländer. Das sind ca. 13-14'000 Mia $US, also in der Nähe der US-Staatschuld. Das Budget wird zu 50% über Kredit finanziert, die Schuld wächst also kräftig. Grafik 4 zeigt den japanischen Bondmarkt mit Wochendaten. Im Juni 2003 war der Markt auf seinem Höchststand. Dann begann der Bearmarkt, aber ein sehr langsamer. Auch wenn in Japan die Interventionen besser funktionieren als anderswo, das Schuldenmachen hat ein Limit. Ein Brechen der untern Trendlinie wird wahrscheinlich zu einem Wasserfall führen. Grafik 5 zeigt die japanischen Schulden in % des BSP. Die oberste schwarze Linie zeigt das Total. Multipliziert man diese mit dem Zins für 10-jährige Anleihen (rote Linie), so wird deutlich, wie die Zinssenkung die Schuldenlast auch bei steigender Verschuldung senkt. Der heftige Anstieg am Schluss nimmt einen hypothetischen Zinsanstieg von 4% an. Die Verschuldung würde massiv steigen. Das fürchten die Notenbanken am meisten und sind deshalb bereit, mit massiven Summen zu intervenieren. Ob eine Flucht aus den Staatspapieren damit verhindert werden kann? Auch die Panik aus den Staatspapieren hat eine Struktur. Dem ersten Preiseinbruch folgt normalerweise eine Korrektur, welcher Art auch immer. Japan steht aber nicht vor dem ersten Einbruch, sondern am Ende der Korrektur.

Grafik 4: Japanischer Bondmarkt

Grafik 5: japanische Verschuldung

USA:

Der US Bondmarkt sieht dem deutsche sehr ähnlich. Die obere und die untere Trendlinie ist zwar nur dreimal berührt, während der Bund diese Linien viermal berührte. Ebenso befindet sich noch ein Keil innerhalb des großen Keils.

Grafik 6: US 10 Jahre Treasury, wöchentlich

Auch in der langfristigen Betrachtung (Grafik 7) sieht der Treasury dem Bund ähnlich. Der fallende Zins bewegt sich zwar nicht in einem Keil, aber in einem Kanal, der wie der Bund am Schluss überschießt.

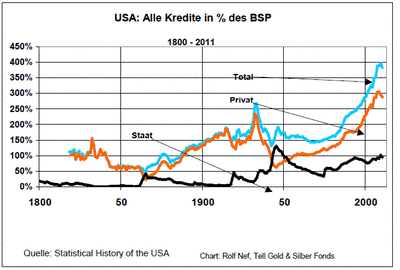

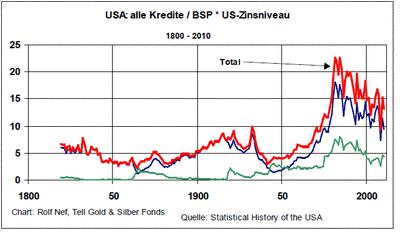

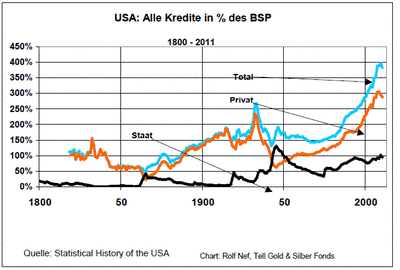

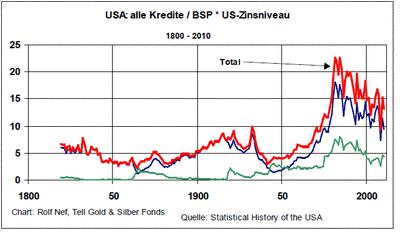

Ob die obere Trendlinie bei 4% bei einem Bondeinbruch als erstes hält oder erst darüber, wird man erst nachher wissen, aber 4% darf als Richtgröße für den ersten Einbruch angenommen werden. Wesentlich weniger dieser Satz, als dass die langfristige Trendwende der US Zinsen am Laufen ist. Grafik 8 zeigt die im historischen Kontext höchste Verschuldung der USA. Grafik 9 zeigt dieselbe Verschuldung zinsadjustiert. Die langfristige Zinswende bedeutet den Anfang vom Ende des Lebens auf Pump für die USA.

Grafik 7: Rendite US 10 Jahre Treasury , monatlich

Grafik 8: Verschuldung USA

Grafik 9: Verschuldung USA zinsadjustiert

Die Bond- und Dollarblase platzen zusammen

Konsequenzen für Gold und Silber

Die Finanzkrise von 2008 mit ihren massiven Liquiditätseinschüssen durch die Notenbanken haben diese flüssigen Mittel nochmals in die wichtigsten Bondmärkte der Welt fließen lassen. So fiel der deutsche Bund von 4,5 % auf unter 1,5% ebenso wie der 10 Jahre US Treasury. In Preisen ausgedrückt stieg der Bund von 110 auf 145, der Treasury von 112 auf 132. Das bescherte den Banken und dem Bankensystem als Ganzes satte Gewinne, weil sie auf diesen fahrend Zug steigender Anleihen auch noch aufstiegen. Sie wurden ja ermuntert durch die Notenbanken und die Regulierung von Basel II, die besagt, dass Banken Regierungsanleihen weder mit Liquidität noch mit Eigenmitteln unterlegen müssen, weil Regierungsanleihen sicher sind und weil der Markt immer liquide ist? Sicher ? Haben Regierungen noch nie bankrottiert? Liquide? Liquide heißt, man findet immer einen Käufer. Was wenn alle mit oder ohne Kredit gekauft haben und viele verkaufen wollen aber keine Käufer finden, der Markt eben leer ist? Dann kommt es zu einem massiven Kurseinbruch in kurzer Zeit.

Zeigt die Markttechnik an, dass so etwas unterwegs sein könnte? Zur Hauptsache untersuche ich die führenden Bondmärkte der Welt: deutscher Bund, US Treasury und japanische Staatsanleihen (JGB). Zuerst zum Bund, weil der die besten Grafiken liefert. Grafik 1 zeigt den Bund-Future wöchentlich. Eindeutig ist der steigende Keil sichtbar, der 2008 startete. Steigende Keile bei Aktien- und Bondmärkten erscheinen meist am Ende langer Haussen und zeigen ihr Ende an. Sowohl die obere wie die untere Trendlinie sind je viermal berührt worden. Ein Entscheid wird in Kürze fallen.

Grafik 1: Bund Future wöchentlich

Diesen Keil muss man im Kontext der langfristigen Zinsentwicklung sehen. Grafik 2 zeigt diese seit 1957. 1981 war der Zinshöhepunkt, weil die US Bonds dort ihren Höhepunkt hatten. Effektiv angefangen hat der Zinssenkungsprozess aber 1974, weil dort der Höhepunkt der Inflation war mit der Ausnahme der USA. 1974 ist genau 54 Jahre nach dem letzten Inflationshoch 1920, als mit dem Ende des ersten Weltkrieges die kriegsbedingte Güternachfrage einbrach. Die Hyperinflation Deutschlands 1923 hat andere Gründe. Aber auch 54 Jahre vorher, 1856 war zumindest in den USA ein Inflationshöhepunkt, weil der US Bürgerkrieg (April 1861 – Mai 1865) zu Ende war. Ich erwähne diesen Zyklus um zu zeigen, wie überdurchschnittlich lange dies Zinssenkungsphase anhielt: 2013 sind es 39 Jahre. Die Mitte des Zyklus liegt bei 27 Jahren. Diese künstliche Verlängerung ist eine Folge der ständigen Interventionen der Notenbanken. Der Markthammermann wird gewaltig dreinschlagen, wenn er zum Zug kommt. Die Grafik zeigt auch, wie die Renditen unter die untere Trendlinie fielen. Kommt die Trendwende, kann man nicht sagen, ob die obere Trendlinie hält oder durchbrochen wird. Die Notenbanken werden mit Sicherheit nochmals Intervenieren.

Grafik 2: Rendite Bund seit 1957, monatlich

Grafik 3 zeigt, wie nahe der Bund an einem Durchbruch ist. Die Trendlinie von April 2011 wurde schon viermal berührt. Ein Durchbruch kann jederzeit erfolgen. Bemerkenswert ist auch die Schwäche des letzten Anstieges ab September 2012, der keine neuen Höchstpreise erzielte. Ein sicheres Zeichen dafür, dass der Markt keine Kraft mehr hat.

Grafik 3: Bund täglich

Japan:

Japan hat mit ca. 240 % des BIP die höchste Staatsverschuldung der westlichen Industrieländer. Das sind ca. 13-14'000 Mia $US, also in der Nähe der US-Staatschuld. Das Budget wird zu 50% über Kredit finanziert, die Schuld wächst also kräftig. Grafik 4 zeigt den japanischen Bondmarkt mit Wochendaten. Im Juni 2003 war der Markt auf seinem Höchststand. Dann begann der Bearmarkt, aber ein sehr langsamer. Auch wenn in Japan die Interventionen besser funktionieren als anderswo, das Schuldenmachen hat ein Limit. Ein Brechen der untern Trendlinie wird wahrscheinlich zu einem Wasserfall führen. Grafik 5 zeigt die japanischen Schulden in % des BSP. Die oberste schwarze Linie zeigt das Total. Multipliziert man diese mit dem Zins für 10-jährige Anleihen (rote Linie), so wird deutlich, wie die Zinssenkung die Schuldenlast auch bei steigender Verschuldung senkt. Der heftige Anstieg am Schluss nimmt einen hypothetischen Zinsanstieg von 4% an. Die Verschuldung würde massiv steigen. Das fürchten die Notenbanken am meisten und sind deshalb bereit, mit massiven Summen zu intervenieren. Ob eine Flucht aus den Staatspapieren damit verhindert werden kann? Auch die Panik aus den Staatspapieren hat eine Struktur. Dem ersten Preiseinbruch folgt normalerweise eine Korrektur, welcher Art auch immer. Japan steht aber nicht vor dem ersten Einbruch, sondern am Ende der Korrektur.

Grafik 4: Japanischer Bondmarkt

Grafik 5: japanische Verschuldung

USA:

Der US Bondmarkt sieht dem deutsche sehr ähnlich. Die obere und die untere Trendlinie ist zwar nur dreimal berührt, während der Bund diese Linien viermal berührte. Ebenso befindet sich noch ein Keil innerhalb des großen Keils.

Grafik 6: US 10 Jahre Treasury, wöchentlich

Auch in der langfristigen Betrachtung (Grafik 7) sieht der Treasury dem Bund ähnlich. Der fallende Zins bewegt sich zwar nicht in einem Keil, aber in einem Kanal, der wie der Bund am Schluss überschießt.

Ob die obere Trendlinie bei 4% bei einem Bondeinbruch als erstes hält oder erst darüber, wird man erst nachher wissen, aber 4% darf als Richtgröße für den ersten Einbruch angenommen werden. Wesentlich weniger dieser Satz, als dass die langfristige Trendwende der US Zinsen am Laufen ist. Grafik 8 zeigt die im historischen Kontext höchste Verschuldung der USA. Grafik 9 zeigt dieselbe Verschuldung zinsadjustiert. Die langfristige Zinswende bedeutet den Anfang vom Ende des Lebens auf Pump für die USA.

Grafik 7: Rendite US 10 Jahre Treasury , monatlich

Grafik 8: Verschuldung USA

Grafik 9: Verschuldung USA zinsadjustiert

Seite: 1 2

Quelle: tellgold.li, Autor:

Verwandte Beiträge

- 15.04.24 - Rohöl-Longs steigen leicht, Kupfer-Longs verdreifacht - CoT-Report

- 08.04.24 - Gold- und Silber-Longpositionen klettern weiter - CoT-Report

- 02.04.24 - Gold- und Rohöl-Longs bleiben stabil - CoT-Report

- 25.03.24 - Rohöl- und Kupfer-Longs klettern kräftig - CoT-Report

- 18.03.24 - Investoren wieder netto-long in US-Rohstoffen - CoT-Report

- 11.03.24 - Investoren reduzieren Netto-Longs weiter - CoT-Report

- 04.03.24 - Rohöl- und Gold-Longs steigen, Netto-Shorts gehen deutlich zurück - CoT-Report

- 26.02.24 - Gold- und Rohöl-Longs klettern kräftig - CoT-Report

- 19.02.24 - Gold-Longs gehen deutlich zurück, Rohöl-Longs steigen - CoT-Report

- 12.02.24 - Rohöl-Longs gehen deutlich reduziert, Gold-Longs steigen - CoT-Report

Relevante Zertifikate Letztes Update: 27.10.2016

| Name | Fälligkeit | Referenz | Geld | Brief | Änderung |

|---|---|---|---|---|---|

| NYSE Arca Gold Bugs Index Open End Zertifikat (DE0006874803) |

open end | 174.30 | 155.33 | 157.67 | 0.24 |

| Gold Open End Zertifikat (DE0008593419) |

open end | 1269.54 | 116.47 | 116.50 | 0.29 |

| Gold Quanto Open End Zertifikat (DE000A0AB842) |

open end | 0.00 | 109.50 | 0.00 | 0.30 |

| Silber Basket Open End Zertifikat (NL0000331437) |

open end | 0.00 | 6.35 | 0.00 | -0.25 |

| Gold MINI Long (NL0000268423) |

open end | 0.00 | 76.05 | 0.00 | 0.30 |

| Silber Open End Zertifikat (NL0000255248) |

open end | 17.64 | 16.18 | 16.20 | 0.03 |

| Silber Quanto Open End Zertifikat (DE000A0AB826) |

open end | 0.00 | 12.59 | 0.00 | 0.00 |

| Silber Rolling Discount Zertifikat (NL0000621084) |

open end | 21.35 | 96.12 | 0.00 | 0.00 |

| Polyus Gold Open End Zertifikat (NL0000632610) |

open end | 16.20 | 27.34 | 0.00 | -0.36 |