Sind das schon Schnäppchen-Kurse?

(Libra Invest) In den vergangenen Tagen gerieten weltweit vor allem die zyklischen Aktien und der Technologiesektor unter starken Verkaufsdruck. Typischerweise ist die Volatilität in die Höhe gesprungen, hat aber noch nicht das typische Angst- Niveau erreicht. Parallel dazu hat sich der innere Markt deutlich abgeschwächt, hat aber ebenfalls noch nicht sein extrem überverkauftes Niveau erreicht. Insofern ist es wahrscheinlich, dass der Tiefpunkt der Abwärtsbewegung noch nicht erreicht ist.

Liebe Anlegerinnen und Anleger,

heute gibt es leider wenig Argumente, die aktuelle Unsicherheit an den globalen Märkten schönzureden.

Ein ganzer Cocktail von ungünstigen Nachrichten hat in den vergangenen Tagen die globalen Indizes Märkte unter Druck gesetzt. Typischerweise wird das Echo und der Donner der Geschütze in den Medien jeden Tag lauter und erhöht den emotionalen Druck auf uns Anleger. Trotzdem sind die allerorten genannten Argumente für die starken Kursverluste weder neu noch originell und werden bereits seit Monaten diskutiert. Z.B. der sich verschärfende Handelsstreit, die steigenden Zinsen und der Konflikt um den italienischen Haushalt. Da ein echter Börsencrash, der von den Medien und den häufig selbst ernannten Experten exakt vorhergesagt wird, ein sehr seltenes Ereignis ist, gehe ich davon aus, dass die Kurse „nur“ ganz einfach kräftig ausatmen.

Da wir Investoren uns aber alle nicht an den Ratespielen beteiligen sollten, betrachten wir lieber einige wichtige Indizes, die emotionslos den Kampf zwischen Angebot und Nachfrage spiegeln.

Beginnen wir mit dem gelassenen Blick auf die New Yorker Börse NYSE.

NYSE schmiert ab

Die NYSE zählt für mich alleine schon wegen ihrer enormen Marktbreite von über 2000 im Index enthaltenen Mitgliedern zu den wichtigsten Indizes der Welt. Viel besser als der Dow Jones, die Nasdaq 100 und sogar der S & P 500 spiegelt die breite NYSE, was wirklich am Markt geschieht.

Deutlich erkennen Sie am gelassenen P & F Chart das markante Hoch von Anfang Februar. Dieses Kursniveau wurde von den Marktteilnehmern eindeutig als Übertreibung eingestuft, was der blitzschnelle Abverkauf signalisiert. Interessant ist, dass die Februar-Konsolidierung nicht genügend „Punch“ hatte, die aufsteigende Unterstützungsgerade zu durchbrechen. Umgekehrt waren die Bullen aber auch nicht im Stande, dass damals erreichte Hoch im Jahresverlauf erneut anzusteuern, was auf eine Gipfelbildung deutet. Nun kommt es für die Anleger darauf an, den mittelfristigen Aufwärtstrend bzw. das Niveau der aufsteigenden Unterstützungsgeraden zu verteidigen. Sehr wichtig wäre es nun, wenn die Bullen das gegenwärtige Niveau von etwa 12.700 verteidigen würden.

Die außergewöhnlich hohe Dynamik des gestrigen Abverkaufs deuten aber auf die relativ hohe Wahrscheinlichkeit, dass die Trendgerade unterbrochenen und die Unterstützung bei etwa 12.300 bis 12.400 demnächst getestet wird. Falls die Investoren diese wichtige Region nicht verteidigen, käme die noch wichtigere Unterstützung bei 12.100 auf den Radar. Unterhalb davon könnte es noch unangenehmer werden. Dreht der breite Index aber spätestens hier, sollten wir wenigstens noch von einem etwa einjährigen Seitwärtstrends sprechen, ganz ähnlich also den monatelang viel schwächeren europäischen Indizes.

Umgekehrt würde ich der Entwicklung aber nicht vorweg greifen. Mittlerweile sind wir kurzfristig recht stark überverkauft und die breite NYSE notiert auf einer guten Unterstützung.

Das berüchtigte „Zünglein an der Waage“ wird bestimmt die Ende der Woche beginnende US- Berichtssaison sein.

Innerer Markt: die Bären sind im Vorteil

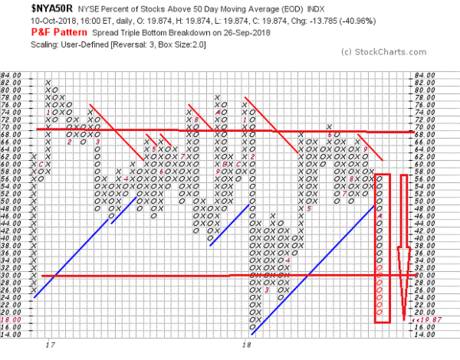

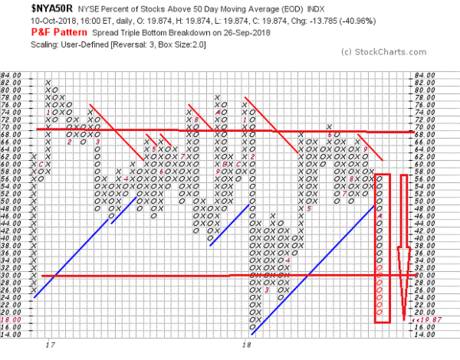

Die folgende Grafik zeigt Ihnen deutlich die aktuell sehr schwache Verfassung der wichtigsten US –Börse. Dargestellt sehen Sie die Relation derjenigen Aktien der NYSE, die oberhalb ihrer wichtigen 50- Tage -Linie notieren und insofern von der Nachfrage gelenkt werden. Die dynamische negative 0-Spalte ganz rechts zeigt Ihnen das blitzschnelle Umdenken der Akteure und deren sprunghaft gestiegene Risiko-Abneigung. Aus irgendwelchen Gründen wurde das eher kurzfristig orientierte heiße Kapital in den vergangenen Tagen blitzschnell abgezogen.

Im oberen Bereich des kurzfristigen Risikoindikators sehen Sie den überhitzten Bereich. Unterhalb von 30 % beginnt die überverkaufte Zone, in der Sie grundsätzlich die guten Investitionsgelegenheiten finden - jedenfalls aus Sicht von einigen Wochen. Interessant ist, dass wir durch den gestrigen Abverkauf blitzschnell die überverkaufte Zone erreicht haben und sich der Risikoindikator nun in etwa auf dem Niveau der blitzschnellen Konsolidierung von Anfang Februar befindet. Die Chance, dass wir uns auf dem gegenwärtigen Niveau mindestens kurzfristig stabilisieren und eine Bodenbildung erleben, ist relativ hoch. Trotzdem empfehle ich, neue Investitionen aufzuschieben bis dieser Indikator wieder in einer positiven X-Achse und oberhalb von 30 % notiert. Erst dann nämlich ist die Wahrscheinlichkeit hoch, dass wir mehr als ein Strohfeuer erleben bzw. die „Shorties“ nicht nur ihre zuvor leerverkauften Positionen eindecken.

Die defensive Mannschaft gehört aufs Feld

Diese Grafik zeigt Ihnen gewissermaßen die wichtige NYSE aus einer ganz anderen, systematischen Betrachtung, quasi aus der Vogelperspektive. Sie sehen die Relation derjenigen Aktien, die auf einem definierten Kaufsignal der P & F Technik notieren, also oberhalb der wichtigsten Unterstützung der P & F Technik. Die negative 0-Spalte im rechten Bereich zeigt Ihnen, dass der gegenwärtige Impuls nach unten zeigt, die großen Investoren also Kapital abziehen.

Die 0 -Spalte sagt, dass wir uns in einem unsicheren Marktzustand befinden und die defensive Mannschaft aufs Feld gehört. Wir sollten uns eher auf die Risiken als auf die Chancen konzentrieren.

Interessant ist aber, dass die aufsteigende Unterstützungsgerade noch intakt ist. Ebenfalls wurde das Niveau der vorhergehenden 0- Spalte unterhalb von 48 % noch nicht unterschritten. Es besteht also eine große Chance, dass wir derzeit nur eine Korrektur und keinen Bärenmarkt erleben. In den kommenden Tagen sollten wir Anleger gut beobachten, ob ein weiteres Verkaufssignal unterhalb von 48 % ausgelöst wird oder nicht. Das Risiko besteht nämlich darin, dass auf gegenwärtigem Niveau die Fallhöhe noch relativ groß und die untere extreme Zone noch längst nicht erreicht ist. Die nächsten Tage werden also sehr spannend. Freundliche Unterstützung erhalten wir Anleger aber vom saisonalen Effekt. Immerhin beginnt genau jetzt bis etwa Ende Januar die durchschnittlich betrachtet freundlichste Jahreszeit für uns Investoren.

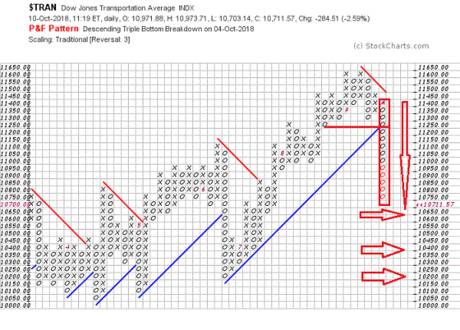

Transportsektor knickt ein

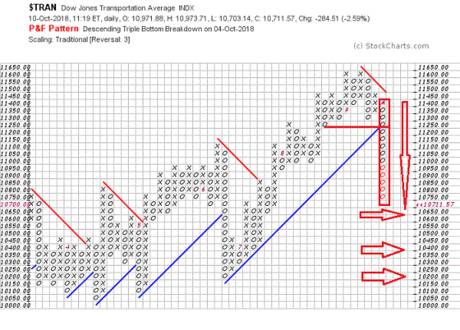

Wie ich hier schon mehrfach berichtet habe, gilt der Transportsektor als zuverlässiger Konjunkturindikator. In stabilen Börsenphasen sollten sich entsprechend der Dow-Theorie zyklische Hochs im Dow Jones Industrial und im Transportsektor wechselseitig bestätigen. Während der bekannte Dow Jones erst in der vergangenen Woche bei etwa 27.000 ein zyklisches Hoch (und eine negative Kerzenformation) gebildet hat, befindet sich der sehr zyklische Transportsektor bereits seit Mitte September unter Druck. Übrigens wurde gestern, erstmals seit Juli, die nach wie vor steigende wichtige 200- Tage- Linie unterschritten.

Sehr gut erkennen Sie im besonnenen P & F Chart das Doppeltop bei 11.600 Punkten - so wie den sich schnell aufbauenden Verkaufsdruck anhand der negativen und von oben nach unten laufenden 0-Achsen. Ebenfalls die beiden Verkaufssignale bei 11.400 und 11.250 Punkten.

Bitte erinnern Sie sich daran, dass ein Verkaufssignal entsteht, wenn die aktuelle 0-Achse unter die vorhergehende rutscht. Aus irgendwelchen Gründen ist dann der Druck der Verkäufer auf diesem Niveau höher als beim letzten Mal. Negativ ist vor allem der Trendbruch, bzw. die Verletzung der aufsteigenden Unterstützungsgeraden. Die nächsten guten Unterstützungen befinden sich nun bei 10.600,10.400 und 10.200 Punkten. Für das Bullenlager wäre es außerordentlich wichtig, wenn das mehrfach bestätigte Unterstützungsniveau bei etwa 10.100 nicht unterschritten würde.

Dann hätten die Bullen nach wie vor gute Möglichkeiten, dem langjährigen Aufwärtstrend wieder aufzunehmen.

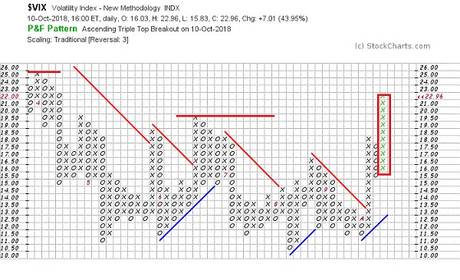

Die Angst kehrt zurück

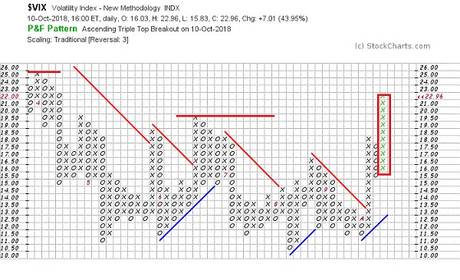

Die folgende Grafik zeigt Ihnen die implizite Volatilität, bzw. die Angstglocke der US-Börse. Grundsätzlich steigt die Vola bei fallenden Kursen, da dann naturgemäß der Wunsch und der Preis sich abzusichern in die Höhe springt.

Sehr deutlich erkennen Sie die Bodenbildung bei etwa 12 und dann den sprunghaften Anstieg der Vola Anfang Oktober (Buchstabe A). Die damalige dynamische X-Achse generierte nicht nur mehrere Kaufsignale infolge, sondern übersprang auch die Widerstandsgerade. Nach sehr kurzer Konsolidierung bildete sich eine neue X-Achse mit einem weiteren dreifachen Kaufsignal bei 18. Der aktuelle Impuls ist entsprechend eindeutig nach oben gerichtet, was umgekehrt verdeutlicht, dass der Aktienmarkt nach unten strebt.

Grundsätzlich finden wir gute Investitionsgelegenheiten, wenn die Vola in die Höhe springt. Gegenwärtig deutet die gelassene P & F Technik aber darauf, dass die „Panikglocke“ noch Luft nach oben hat. Streng genommen ist sogar noch nicht mal das Angst- Niveau erreicht, welches bei etwa 25 liegt. Entsprechend der Vola ist es noch zu früh, nach Schnäppchen zu jagen und die Hände aufzuhalten. Bitte beachten Sie, dass die Vola nur einer von mehreren Indikatoren ist, die Sie für Ihre Anlageentscheidungen beachten sollten. An den Märkten gibt es niemals absolute Gewissheit. Deshalb sollten Sie versuchen möglichst viele Wahrscheinlichkeiten hinter ihren Entscheidungen zu versammeln. Die Volatilität zeigt insbesondere dann grünes Licht, wenn Sie auf hohem Niveau wieder in sich zusammenfällt. Idealerweise bei etwa 50.

Wenn Sie sich für die Philosophie des inneren Marktes und der P & F Charts interessieren, beachten Sie bitte meinen wöchentlichen Gratis Brief.

Viel Erfolg mit ihren Investitionen und trotz der Kurs-Kapriolen einen schönen Tag.

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Liebe Anlegerinnen und Anleger,

heute gibt es leider wenig Argumente, die aktuelle Unsicherheit an den globalen Märkten schönzureden.

Ein ganzer Cocktail von ungünstigen Nachrichten hat in den vergangenen Tagen die globalen Indizes Märkte unter Druck gesetzt. Typischerweise wird das Echo und der Donner der Geschütze in den Medien jeden Tag lauter und erhöht den emotionalen Druck auf uns Anleger. Trotzdem sind die allerorten genannten Argumente für die starken Kursverluste weder neu noch originell und werden bereits seit Monaten diskutiert. Z.B. der sich verschärfende Handelsstreit, die steigenden Zinsen und der Konflikt um den italienischen Haushalt. Da ein echter Börsencrash, der von den Medien und den häufig selbst ernannten Experten exakt vorhergesagt wird, ein sehr seltenes Ereignis ist, gehe ich davon aus, dass die Kurse „nur“ ganz einfach kräftig ausatmen.

Da wir Investoren uns aber alle nicht an den Ratespielen beteiligen sollten, betrachten wir lieber einige wichtige Indizes, die emotionslos den Kampf zwischen Angebot und Nachfrage spiegeln.

Beginnen wir mit dem gelassenen Blick auf die New Yorker Börse NYSE.

NYSE schmiert ab

Die NYSE zählt für mich alleine schon wegen ihrer enormen Marktbreite von über 2000 im Index enthaltenen Mitgliedern zu den wichtigsten Indizes der Welt. Viel besser als der Dow Jones, die Nasdaq 100 und sogar der S & P 500 spiegelt die breite NYSE, was wirklich am Markt geschieht.

Deutlich erkennen Sie am gelassenen P & F Chart das markante Hoch von Anfang Februar. Dieses Kursniveau wurde von den Marktteilnehmern eindeutig als Übertreibung eingestuft, was der blitzschnelle Abverkauf signalisiert. Interessant ist, dass die Februar-Konsolidierung nicht genügend „Punch“ hatte, die aufsteigende Unterstützungsgerade zu durchbrechen. Umgekehrt waren die Bullen aber auch nicht im Stande, dass damals erreichte Hoch im Jahresverlauf erneut anzusteuern, was auf eine Gipfelbildung deutet. Nun kommt es für die Anleger darauf an, den mittelfristigen Aufwärtstrend bzw. das Niveau der aufsteigenden Unterstützungsgeraden zu verteidigen. Sehr wichtig wäre es nun, wenn die Bullen das gegenwärtige Niveau von etwa 12.700 verteidigen würden.

Die außergewöhnlich hohe Dynamik des gestrigen Abverkaufs deuten aber auf die relativ hohe Wahrscheinlichkeit, dass die Trendgerade unterbrochenen und die Unterstützung bei etwa 12.300 bis 12.400 demnächst getestet wird. Falls die Investoren diese wichtige Region nicht verteidigen, käme die noch wichtigere Unterstützung bei 12.100 auf den Radar. Unterhalb davon könnte es noch unangenehmer werden. Dreht der breite Index aber spätestens hier, sollten wir wenigstens noch von einem etwa einjährigen Seitwärtstrends sprechen, ganz ähnlich also den monatelang viel schwächeren europäischen Indizes.

Umgekehrt würde ich der Entwicklung aber nicht vorweg greifen. Mittlerweile sind wir kurzfristig recht stark überverkauft und die breite NYSE notiert auf einer guten Unterstützung.

Das berüchtigte „Zünglein an der Waage“ wird bestimmt die Ende der Woche beginnende US- Berichtssaison sein.

Innerer Markt: die Bären sind im Vorteil

Die folgende Grafik zeigt Ihnen deutlich die aktuell sehr schwache Verfassung der wichtigsten US –Börse. Dargestellt sehen Sie die Relation derjenigen Aktien der NYSE, die oberhalb ihrer wichtigen 50- Tage -Linie notieren und insofern von der Nachfrage gelenkt werden. Die dynamische negative 0-Spalte ganz rechts zeigt Ihnen das blitzschnelle Umdenken der Akteure und deren sprunghaft gestiegene Risiko-Abneigung. Aus irgendwelchen Gründen wurde das eher kurzfristig orientierte heiße Kapital in den vergangenen Tagen blitzschnell abgezogen.

Im oberen Bereich des kurzfristigen Risikoindikators sehen Sie den überhitzten Bereich. Unterhalb von 30 % beginnt die überverkaufte Zone, in der Sie grundsätzlich die guten Investitionsgelegenheiten finden - jedenfalls aus Sicht von einigen Wochen. Interessant ist, dass wir durch den gestrigen Abverkauf blitzschnell die überverkaufte Zone erreicht haben und sich der Risikoindikator nun in etwa auf dem Niveau der blitzschnellen Konsolidierung von Anfang Februar befindet. Die Chance, dass wir uns auf dem gegenwärtigen Niveau mindestens kurzfristig stabilisieren und eine Bodenbildung erleben, ist relativ hoch. Trotzdem empfehle ich, neue Investitionen aufzuschieben bis dieser Indikator wieder in einer positiven X-Achse und oberhalb von 30 % notiert. Erst dann nämlich ist die Wahrscheinlichkeit hoch, dass wir mehr als ein Strohfeuer erleben bzw. die „Shorties“ nicht nur ihre zuvor leerverkauften Positionen eindecken.

Die defensive Mannschaft gehört aufs Feld

Diese Grafik zeigt Ihnen gewissermaßen die wichtige NYSE aus einer ganz anderen, systematischen Betrachtung, quasi aus der Vogelperspektive. Sie sehen die Relation derjenigen Aktien, die auf einem definierten Kaufsignal der P & F Technik notieren, also oberhalb der wichtigsten Unterstützung der P & F Technik. Die negative 0-Spalte im rechten Bereich zeigt Ihnen, dass der gegenwärtige Impuls nach unten zeigt, die großen Investoren also Kapital abziehen.

Die 0 -Spalte sagt, dass wir uns in einem unsicheren Marktzustand befinden und die defensive Mannschaft aufs Feld gehört. Wir sollten uns eher auf die Risiken als auf die Chancen konzentrieren.

Interessant ist aber, dass die aufsteigende Unterstützungsgerade noch intakt ist. Ebenfalls wurde das Niveau der vorhergehenden 0- Spalte unterhalb von 48 % noch nicht unterschritten. Es besteht also eine große Chance, dass wir derzeit nur eine Korrektur und keinen Bärenmarkt erleben. In den kommenden Tagen sollten wir Anleger gut beobachten, ob ein weiteres Verkaufssignal unterhalb von 48 % ausgelöst wird oder nicht. Das Risiko besteht nämlich darin, dass auf gegenwärtigem Niveau die Fallhöhe noch relativ groß und die untere extreme Zone noch längst nicht erreicht ist. Die nächsten Tage werden also sehr spannend. Freundliche Unterstützung erhalten wir Anleger aber vom saisonalen Effekt. Immerhin beginnt genau jetzt bis etwa Ende Januar die durchschnittlich betrachtet freundlichste Jahreszeit für uns Investoren.

Transportsektor knickt ein

Wie ich hier schon mehrfach berichtet habe, gilt der Transportsektor als zuverlässiger Konjunkturindikator. In stabilen Börsenphasen sollten sich entsprechend der Dow-Theorie zyklische Hochs im Dow Jones Industrial und im Transportsektor wechselseitig bestätigen. Während der bekannte Dow Jones erst in der vergangenen Woche bei etwa 27.000 ein zyklisches Hoch (und eine negative Kerzenformation) gebildet hat, befindet sich der sehr zyklische Transportsektor bereits seit Mitte September unter Druck. Übrigens wurde gestern, erstmals seit Juli, die nach wie vor steigende wichtige 200- Tage- Linie unterschritten.

Sehr gut erkennen Sie im besonnenen P & F Chart das Doppeltop bei 11.600 Punkten - so wie den sich schnell aufbauenden Verkaufsdruck anhand der negativen und von oben nach unten laufenden 0-Achsen. Ebenfalls die beiden Verkaufssignale bei 11.400 und 11.250 Punkten.

Bitte erinnern Sie sich daran, dass ein Verkaufssignal entsteht, wenn die aktuelle 0-Achse unter die vorhergehende rutscht. Aus irgendwelchen Gründen ist dann der Druck der Verkäufer auf diesem Niveau höher als beim letzten Mal. Negativ ist vor allem der Trendbruch, bzw. die Verletzung der aufsteigenden Unterstützungsgeraden. Die nächsten guten Unterstützungen befinden sich nun bei 10.600,10.400 und 10.200 Punkten. Für das Bullenlager wäre es außerordentlich wichtig, wenn das mehrfach bestätigte Unterstützungsniveau bei etwa 10.100 nicht unterschritten würde.

Dann hätten die Bullen nach wie vor gute Möglichkeiten, dem langjährigen Aufwärtstrend wieder aufzunehmen.

Die Angst kehrt zurück

Die folgende Grafik zeigt Ihnen die implizite Volatilität, bzw. die Angstglocke der US-Börse. Grundsätzlich steigt die Vola bei fallenden Kursen, da dann naturgemäß der Wunsch und der Preis sich abzusichern in die Höhe springt.

Sehr deutlich erkennen Sie die Bodenbildung bei etwa 12 und dann den sprunghaften Anstieg der Vola Anfang Oktober (Buchstabe A). Die damalige dynamische X-Achse generierte nicht nur mehrere Kaufsignale infolge, sondern übersprang auch die Widerstandsgerade. Nach sehr kurzer Konsolidierung bildete sich eine neue X-Achse mit einem weiteren dreifachen Kaufsignal bei 18. Der aktuelle Impuls ist entsprechend eindeutig nach oben gerichtet, was umgekehrt verdeutlicht, dass der Aktienmarkt nach unten strebt.

Grundsätzlich finden wir gute Investitionsgelegenheiten, wenn die Vola in die Höhe springt. Gegenwärtig deutet die gelassene P & F Technik aber darauf, dass die „Panikglocke“ noch Luft nach oben hat. Streng genommen ist sogar noch nicht mal das Angst- Niveau erreicht, welches bei etwa 25 liegt. Entsprechend der Vola ist es noch zu früh, nach Schnäppchen zu jagen und die Hände aufzuhalten. Bitte beachten Sie, dass die Vola nur einer von mehreren Indikatoren ist, die Sie für Ihre Anlageentscheidungen beachten sollten. An den Märkten gibt es niemals absolute Gewissheit. Deshalb sollten Sie versuchen möglichst viele Wahrscheinlichkeiten hinter ihren Entscheidungen zu versammeln. Die Volatilität zeigt insbesondere dann grünes Licht, wenn Sie auf hohem Niveau wieder in sich zusammenfällt. Idealerweise bei etwa 50.

Wenn Sie sich für die Philosophie des inneren Marktes und der P & F Charts interessieren, beachten Sie bitte meinen wöchentlichen Gratis Brief.

Viel Erfolg mit ihren Investitionen und trotz der Kurs-Kapriolen einen schönen Tag.

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Quelle: Libra Invest, Autor: