02.04.20 Kolumne IT Entertainment

Wann und wo wird der Boden gefunden?

(Libra Invest) Bereits seit einigen Handelstagen sind die Indizes so stark überverkauft wie seit der Finanzkrise nicht mehr - gemessen an den objektiven Kriterien des inneren Marktes. Deshalb sollte man sich als besonnener Anleger heute fragen, ob es überhaupt noch schlimmer werden könnte? Immerhin sind die katastrophalen Auswirkungen des Virus für die Wirtschaft seit mindestens 8 Tagen in den Medien. Daher ist es meiner Meinung nach an der Zeit, nun bei Qualitätsaktien zuzugreifen, vielleicht auch bei Walt Disney?

Liebe Anlegerinnen und Anleger,

gegen Wochenmitte haben die Anleger erneut etwas von ihrem ohnehin geringen Vertrauen in Aktien verloren. Oder eher weiteres Selbstvertrauen?

Ein wenig beigetragen zur Kursschwäche hat bestimmt auch der fehlende Rückenwind des vorher vorhandenen sogenannten „Window-Dressing“ zum Quartalsende.

Trotzdem ist meiner Meinung nach ist die Wahrscheinlichkeit groß, dass sich die globalen Börsen in etwa einem Jahr auf einem weit höheren Niveau als heute befinden. Deswegen spricht nichts dagegen, vorsichtig und in Etappen die dafür eingeplanten Spargroschen in Aktien zu investieren.

Konservative Anleger sollten zunächst globale Marktführer und solche Titel bevorzugen, die bereits heute eine relativ hohe Stärke zeigen. Fast nie ist es Zufall, wenn eine Aktie stärker als ein anderes Index-Mitglied ist.

Oder sogar noch schlimmer, wenn eine Aktie permanent schwächer als der Index tendiert. Meist dauert es nicht lange und die Medien berichten über den Hintergrund dieser relativen Schwäche. Der deutsche Automobilbau, viele Jahre lang ein Zugpferd der deutschen Wirtschaft, ist ein gutes Beispiel.

Davon mal abgesehen wollen wir doch alle lieber ein Rennpferd und keinen lahmen Gaul besitzen, oder?

Trotzdem ist natürlich heute die wichtigste Frage, ob sich die großen Indizes bereits in einer Bodenbildungsphase befinden, oder ob es nochmals eine Etage tiefer geht?

Prognosen sind hier wie üblich keine besonders gute Hilfe. Die Befürchtung der meisten Anleger dreht sich heute darum, ob sich die US- Indizes gegen die wahrscheinlich bald über die Bildschirme flimmernden sehr hässlichen Bilder des kollabierenden US-Gesundheitssystems stemmen können?

Da die launische Miss Börse offenbar noch viel zynischer ist als vermutet, sollten wir einen Blick darauf werfen, was jetzt am Markt vor sich geht. Und nicht darüber spekulieren, was eventuell passieren könnte – oder eben auch nicht.

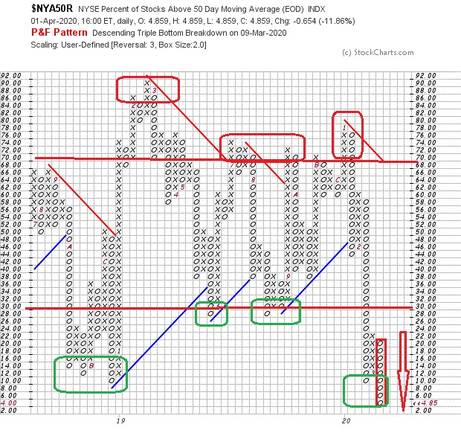

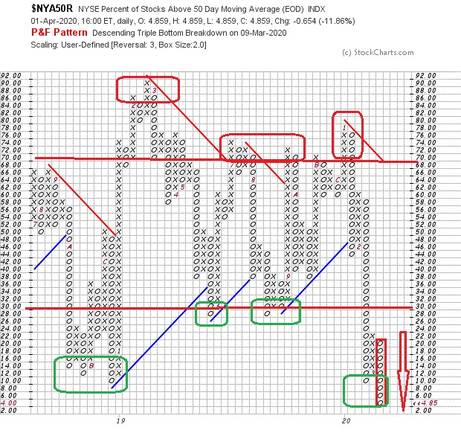

Innerer Markt extrem überverkauft

Die folgende Grafik zeigt Ihnen die Relation derjenigen an der New Yorker Börse (NYSE) notierten Aktien, die oberhalb ihrer wichtigen 50- Tage- Linie handeln. Im Augenblick sind dies nur knapp 5 %.

Dies ist wirklich ein außergewöhnliches und extrem überverkauftes Niveau, welches wir seit der Finanzkrise nicht mehr erlebt haben. In diesem Bereich ergaben sich früher immer sehr gute Kaufgelegenheiten, die ich in der Grafik grün markiert habe.

Bei der 50- Tage- Linie handelt es sich um eine der wichtigsten mittelfristigen Unterstützungen überhaupt. Um eine Aktie über diese Hürde zu hieven, ist eine Menge institutionelles Kaufinteresse notwendig. Umgekehrt ist der Aktienmarkt umso stärker überverkauft, je weniger Titel oberhalb dieser Unterstützung handeln.

Die extrem überverkaufte Zone liegt unterhalb von 30 %. Mit dem heutigen Niveau von sind wir also exzessiv überverkauft und ein weiterer Absturz ist zwar möglich, aber sehr unwahrscheinlich.

Denn Märkte tendieren dazu, möglichst schnell wieder ein Gleichgewicht anzustreben, welches bei etwa 50 % liegt. Entsprechend ist die Wahrscheinlichkeit hoch, dass sich die US- Börse bald stabilisiert und vielleicht sogar ihre kurzfristige Erholung fortsetzt. Jedenfalls höher, als ein weiterer dramatischer Absturz. Aber Achtung, dies ist kein Timing, sondern ein Risikoindikator.

Märkte können länger überverkauft bleiben, als wir liquide. Aber trotzdem finden wir die guten Kaufgelegenheiten tief unten in der extremen Zone. Genau dann, wenn die Stimmung schlecht ist und kaum jemand über Investitionen in Aktien nachdenkt.

Vorsichtige Anleger sollten aber nicht unbedingt jetzt kaufen, sondern abwarten bis sich erneut eine positive X-Achse bildet und über die kritische Marke von 30 % steigt. Dann nämlich wäre die Gefahr relativ klein, in eine Bärenfalle zu tappen.

Je mehr Aktien vom aktuell sehr geringen Niveau aus betrachtet ihre 50-Tage-Linie zurückerobern, desto größer ist das Interesse der institutionellen Anleger. Und desto größer natürlich auch unsere Sicherheit, in deren Kielwasser nicht auf dem falschen Fuß erwischt zu werden.

Disney nun eine Gelegenheit?

Bestimmt kennen Sie seit Ihrer Kindheit die (Film) Klassiker von Walt Disney. Es ist kein Zufall, dass spätestens nach den Übernahmen von Lucasfilm (Krieg der Sterne) und der Filmsparte von 21 Century Fox Time Warner Walt Disney der größte und wertvollste Medienkonzern der Welt ist.

Der aktuelle Bremsklotz der Aktie und des Konzerns, der übrigens aus vier Sparten besteht, sind aber die berühmten und aktuell geschlossenen Vergnügungsparks in Florida, Kalifornien und seit einiger Zeit auch Paris.

Selbstverständlich bedeutet die Schließung der Parks im Zusammenhang mit der Corona-Krise einen großen Rückschlag für den Disney –Konzern. Vom Allzeithoch hat die Aktie mittlerweile etwa 35 % verloren. Das ist meiner Meinung nach ganz schön heftig, da die Parks „nur“ 20 % der Umsätze generieren und das Filmgeschäft schneller wächst. Immer wichtiger wird das Mediengeschäft, welches neuerdings durch den Streaming-Dienst Disney + verstärkt wird. Alleine durch die eigene sehr wertvolle Filmbibliothek ist Disney in der Lage, Netflix größere Marktanteile abzujagen.

Dazu kommen dann natürlich noch die Einnahmen aus Merchandising, die etwa 10 % zum Umsatz beitragen. Jeder von ihnen, der jemals mit seinen Kindern in einem der Parks war, weiß wovon ich spreche. Selbstverständlich ist die Stimmung heute für den Konzern eingetrübt, aber die Parks werden auch wieder öffnen, vielleicht sogar schneller als heute erhofft. Dann werden die vergnügungssüchtigen und konsumbereiten Amerikaner auch wieder in die Parks strömen und dort viel Geld ausgeben. Vor allem wenn man bedenkt, dass die typischen Amerikaner am liebsten im eigenen Land Urlaub machen.

Meiner Meinung nach ist der aktuelle Rückschlag eine hervorragende Gelegenheit, in diesen gut positionierten Medienkonzern zu investieren.

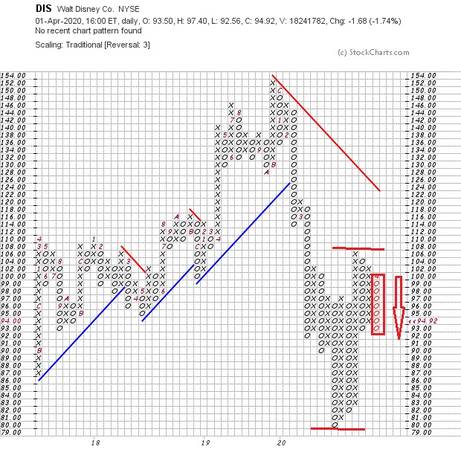

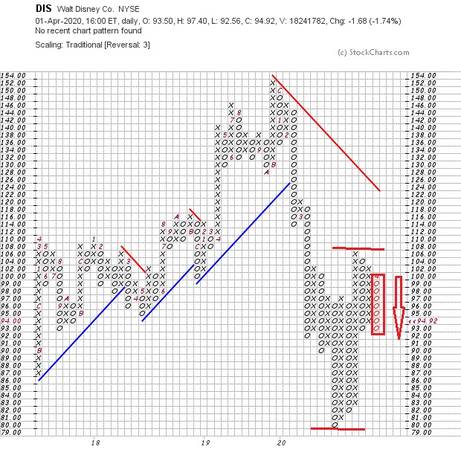

Selbstverständlich ist der Blick auf den Chart aktuell wenig einladend. Ganz im Gegenteil erinnert die Aktie an einen Seismograph für die Ausbreitung des Virus in den USA und es ist jetzt entscheidend, wie lange der „Shutdown“ in den USA wohl noch andauern könnte.

Es besteht die Chance, dass sich bei etwa 80 USD ein tragfähiger Boden ausgebildet hat. Noch ist dies nicht sicher, da die Aktie vorerst am wichtigen Widerstand bei 100 gescheitert ist. Nach einem heftigen Schlagabtausch zwischen Bullen und Bären hat sich erneut eine ungünstige 0-Achse gebildet. Da die Aktie ebenfalls - wie der gesamte Markt - sehr überverkauft ist, besteht eine gute Chance auf eine Bodenbildung. Ungünstig ist, dass die Aktie unterhalb der negativen Widerstandsgeraden handelt. Wichtig wäre es, diese möglichst bald von unten zu testen.

Derzeit stellt sich der Akt ziehe zunächst der Widerstand bei 106 und dann die Region bei etwa 118 USD in den Weg. Nach unten hin muss natürlich die Unterstützung bei 80 streng beachtet werden, diese Region sollten die Käufer unbedingt verteidigen um einen Ausverkauf der Aktie zu verhindern.

Insgesamt gilt aber natürlich auch bei Disney die Frage, was jetzt noch schlimmer werden könnte?

Viel schlimmer kann es meiner Meinung nach nicht werden, bestimmt sind viele ungünstige Szenarien bereits im Aktienkurs enthalten. Bitte vergessen Sie auch während der aktuellen Krise nicht, dass an der Börse die Zukunft und nicht die Gegenwart gehandelt wird.

Falls Sie sich für die Philosophie der P & F Charts und des inneren Marktes interessieren, beachten Sie bitte auch meinen kostenlosen Börsenbrief.

Bitte bleiben Sie gesund und weiterhin erfolgreich an der Börse

Mit herzlichen Grüßen

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Liebe Anlegerinnen und Anleger,

gegen Wochenmitte haben die Anleger erneut etwas von ihrem ohnehin geringen Vertrauen in Aktien verloren. Oder eher weiteres Selbstvertrauen?

Ein wenig beigetragen zur Kursschwäche hat bestimmt auch der fehlende Rückenwind des vorher vorhandenen sogenannten „Window-Dressing“ zum Quartalsende.

Trotzdem ist meiner Meinung nach ist die Wahrscheinlichkeit groß, dass sich die globalen Börsen in etwa einem Jahr auf einem weit höheren Niveau als heute befinden. Deswegen spricht nichts dagegen, vorsichtig und in Etappen die dafür eingeplanten Spargroschen in Aktien zu investieren.

Konservative Anleger sollten zunächst globale Marktführer und solche Titel bevorzugen, die bereits heute eine relativ hohe Stärke zeigen. Fast nie ist es Zufall, wenn eine Aktie stärker als ein anderes Index-Mitglied ist.

Oder sogar noch schlimmer, wenn eine Aktie permanent schwächer als der Index tendiert. Meist dauert es nicht lange und die Medien berichten über den Hintergrund dieser relativen Schwäche. Der deutsche Automobilbau, viele Jahre lang ein Zugpferd der deutschen Wirtschaft, ist ein gutes Beispiel.

Davon mal abgesehen wollen wir doch alle lieber ein Rennpferd und keinen lahmen Gaul besitzen, oder?

Trotzdem ist natürlich heute die wichtigste Frage, ob sich die großen Indizes bereits in einer Bodenbildungsphase befinden, oder ob es nochmals eine Etage tiefer geht?

Prognosen sind hier wie üblich keine besonders gute Hilfe. Die Befürchtung der meisten Anleger dreht sich heute darum, ob sich die US- Indizes gegen die wahrscheinlich bald über die Bildschirme flimmernden sehr hässlichen Bilder des kollabierenden US-Gesundheitssystems stemmen können?

Da die launische Miss Börse offenbar noch viel zynischer ist als vermutet, sollten wir einen Blick darauf werfen, was jetzt am Markt vor sich geht. Und nicht darüber spekulieren, was eventuell passieren könnte – oder eben auch nicht.

Innerer Markt extrem überverkauft

Die folgende Grafik zeigt Ihnen die Relation derjenigen an der New Yorker Börse (NYSE) notierten Aktien, die oberhalb ihrer wichtigen 50- Tage- Linie handeln. Im Augenblick sind dies nur knapp 5 %.

Dies ist wirklich ein außergewöhnliches und extrem überverkauftes Niveau, welches wir seit der Finanzkrise nicht mehr erlebt haben. In diesem Bereich ergaben sich früher immer sehr gute Kaufgelegenheiten, die ich in der Grafik grün markiert habe.

Bei der 50- Tage- Linie handelt es sich um eine der wichtigsten mittelfristigen Unterstützungen überhaupt. Um eine Aktie über diese Hürde zu hieven, ist eine Menge institutionelles Kaufinteresse notwendig. Umgekehrt ist der Aktienmarkt umso stärker überverkauft, je weniger Titel oberhalb dieser Unterstützung handeln.

Die extrem überverkaufte Zone liegt unterhalb von 30 %. Mit dem heutigen Niveau von sind wir also exzessiv überverkauft und ein weiterer Absturz ist zwar möglich, aber sehr unwahrscheinlich.

Denn Märkte tendieren dazu, möglichst schnell wieder ein Gleichgewicht anzustreben, welches bei etwa 50 % liegt. Entsprechend ist die Wahrscheinlichkeit hoch, dass sich die US- Börse bald stabilisiert und vielleicht sogar ihre kurzfristige Erholung fortsetzt. Jedenfalls höher, als ein weiterer dramatischer Absturz. Aber Achtung, dies ist kein Timing, sondern ein Risikoindikator.

Märkte können länger überverkauft bleiben, als wir liquide. Aber trotzdem finden wir die guten Kaufgelegenheiten tief unten in der extremen Zone. Genau dann, wenn die Stimmung schlecht ist und kaum jemand über Investitionen in Aktien nachdenkt.

Vorsichtige Anleger sollten aber nicht unbedingt jetzt kaufen, sondern abwarten bis sich erneut eine positive X-Achse bildet und über die kritische Marke von 30 % steigt. Dann nämlich wäre die Gefahr relativ klein, in eine Bärenfalle zu tappen.

Je mehr Aktien vom aktuell sehr geringen Niveau aus betrachtet ihre 50-Tage-Linie zurückerobern, desto größer ist das Interesse der institutionellen Anleger. Und desto größer natürlich auch unsere Sicherheit, in deren Kielwasser nicht auf dem falschen Fuß erwischt zu werden.

Disney nun eine Gelegenheit?

Bestimmt kennen Sie seit Ihrer Kindheit die (Film) Klassiker von Walt Disney. Es ist kein Zufall, dass spätestens nach den Übernahmen von Lucasfilm (Krieg der Sterne) und der Filmsparte von 21 Century Fox Time Warner Walt Disney der größte und wertvollste Medienkonzern der Welt ist.

Der aktuelle Bremsklotz der Aktie und des Konzerns, der übrigens aus vier Sparten besteht, sind aber die berühmten und aktuell geschlossenen Vergnügungsparks in Florida, Kalifornien und seit einiger Zeit auch Paris.

Selbstverständlich bedeutet die Schließung der Parks im Zusammenhang mit der Corona-Krise einen großen Rückschlag für den Disney –Konzern. Vom Allzeithoch hat die Aktie mittlerweile etwa 35 % verloren. Das ist meiner Meinung nach ganz schön heftig, da die Parks „nur“ 20 % der Umsätze generieren und das Filmgeschäft schneller wächst. Immer wichtiger wird das Mediengeschäft, welches neuerdings durch den Streaming-Dienst Disney + verstärkt wird. Alleine durch die eigene sehr wertvolle Filmbibliothek ist Disney in der Lage, Netflix größere Marktanteile abzujagen.

Dazu kommen dann natürlich noch die Einnahmen aus Merchandising, die etwa 10 % zum Umsatz beitragen. Jeder von ihnen, der jemals mit seinen Kindern in einem der Parks war, weiß wovon ich spreche. Selbstverständlich ist die Stimmung heute für den Konzern eingetrübt, aber die Parks werden auch wieder öffnen, vielleicht sogar schneller als heute erhofft. Dann werden die vergnügungssüchtigen und konsumbereiten Amerikaner auch wieder in die Parks strömen und dort viel Geld ausgeben. Vor allem wenn man bedenkt, dass die typischen Amerikaner am liebsten im eigenen Land Urlaub machen.

Meiner Meinung nach ist der aktuelle Rückschlag eine hervorragende Gelegenheit, in diesen gut positionierten Medienkonzern zu investieren.

Selbstverständlich ist der Blick auf den Chart aktuell wenig einladend. Ganz im Gegenteil erinnert die Aktie an einen Seismograph für die Ausbreitung des Virus in den USA und es ist jetzt entscheidend, wie lange der „Shutdown“ in den USA wohl noch andauern könnte.

Es besteht die Chance, dass sich bei etwa 80 USD ein tragfähiger Boden ausgebildet hat. Noch ist dies nicht sicher, da die Aktie vorerst am wichtigen Widerstand bei 100 gescheitert ist. Nach einem heftigen Schlagabtausch zwischen Bullen und Bären hat sich erneut eine ungünstige 0-Achse gebildet. Da die Aktie ebenfalls - wie der gesamte Markt - sehr überverkauft ist, besteht eine gute Chance auf eine Bodenbildung. Ungünstig ist, dass die Aktie unterhalb der negativen Widerstandsgeraden handelt. Wichtig wäre es, diese möglichst bald von unten zu testen.

Derzeit stellt sich der Akt ziehe zunächst der Widerstand bei 106 und dann die Region bei etwa 118 USD in den Weg. Nach unten hin muss natürlich die Unterstützung bei 80 streng beachtet werden, diese Region sollten die Käufer unbedingt verteidigen um einen Ausverkauf der Aktie zu verhindern.

Insgesamt gilt aber natürlich auch bei Disney die Frage, was jetzt noch schlimmer werden könnte?

Viel schlimmer kann es meiner Meinung nach nicht werden, bestimmt sind viele ungünstige Szenarien bereits im Aktienkurs enthalten. Bitte vergessen Sie auch während der aktuellen Krise nicht, dass an der Börse die Zukunft und nicht die Gegenwart gehandelt wird.

Falls Sie sich für die Philosophie der P & F Charts und des inneren Marktes interessieren, beachten Sie bitte auch meinen kostenlosen Börsenbrief.

Bitte bleiben Sie gesund und weiterhin erfolgreich an der Börse

Mit herzlichen Grüßen

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Quelle: Libra Invest, Autor: