2014: Ein Preishoch für Gold und Silber?

(tellgold.li) Hintergrund dieser Entwicklung ist genau gleich wie im Westen ein Zentralbanksystem, das Liquidität durch den Kauf von Finanzvermögenswerten schafft, die dann als Kredit in die Wirtschaft fliesst und den Kredithebel schafft. Hier einige wichtige Daten zur Bilanzgröße und Wachstum der Notenbank:

Bilanzsumme in US$ 2001: 600 Milliarden US$

Bilazsumme 2013 Sept: 5.200 Milliarden US$.

Prozent der Aktiven in ausländischer Währung: 2001: 45%, 2013: 80%.

Quelle: www.Yardeni.com

Die Bilanzsumme hat sich seit 2001 fast verzehnfacht. Gekauft werden vor allem westliche Finanzwerte. Damit will China seine Währung schwach halten um preislich kompetitiv zu sein. Die offiziellen 1054 Tonnen sind gerade 1% der Bilanzsumme. Die dadurch geschaffene Liquditätsschwemme wird als Kredit an viele staatliche Firmen vergeben, aber auch an private. Die Folge ist der oben gezeigte Kreditleverage. Die Zentralbank ist sich dieses Kreditleverages sicher bewusst, aber kann nicht zurück, der Hebel ist bereits zu gross und die Politik verlangt Beschäftigung der Massen und diese versteht wahrscheinlich die Konsequenzen nicht, wie die Politik es im Westen nicht versteht.

Die Zentralbank, der die Goldbörse von Shanghai gehört, ermutigt aber die Bevölkerung zu Goldkäufen, um einerseits Mittel wegzunemehmen von kreditgestützten Immobilienkäufen und andrerseits die Importe zu erhöhen, die die Währung etwas schwächen aber auch um der Bevölkerung eine Reserve zu beschaffen, die im Fall einer Kredit- und ökonomsichen Krise hilft, um somit auch soziale Ausschreitungen zu beschränken. Weil die Zentralbank Besitzerin der Goldbörse ist, gehört ihr auch das zu verkaufende Gold und sie ist der grosse Importeur. Ihre hohen Devisenbestände lassen fasst beliebige Goldkäufe zu. Zumindest haben Chinas Goldkäufe damit zu tun, dass der Comex-Bestand an physischem Gold extrem tief ist und die ausstehenden Verträge nur zu 1,7% gedeckt sind.

Die US-Risiken

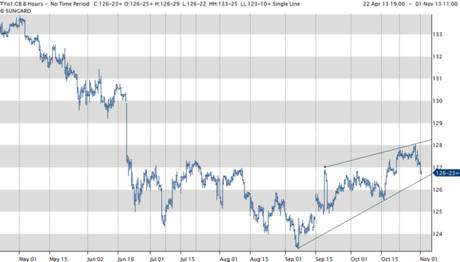

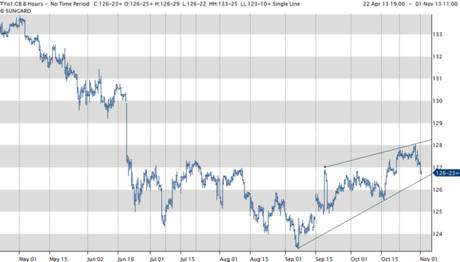

Die US Risiken sind zweierlei: einerseits die Währung und andreseits der Bondmarkt. Der Bondmarkt (Grafik 8) hat 2012 seinen 31 jährigen Bullmarkt beendet und fällt seither. Steigende Zinsen sind bei der sehr hohen Verschuldung gefährlich, denn sie bringen das Kartenhaus ins Wanken. Grafik 9 zeigt, dass die Phase seit September nur eine Erholung ist und der Abwärtstrend wahrscheinlich neu eingesetzt hat. Das Fed kann all die Bonds kaufen und den Markt stützen, was auch zu erwarten ist. Aber eines kann es nicht: den US$ stützen. Je mehr es den Bondmarkt stützt, je mehr Druck kommt auf den US$. Hält der Bondmarkt durch bis 20117/18 ohne massive Intervention?

Grafik 8: US Renditen 10 Jahre Treasury monatlich

Grafik 9: 10 Jahre Treasury Preis, 8 Stunden

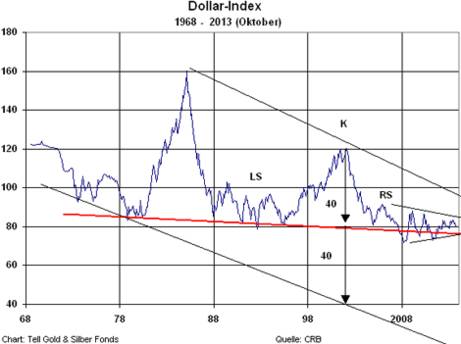

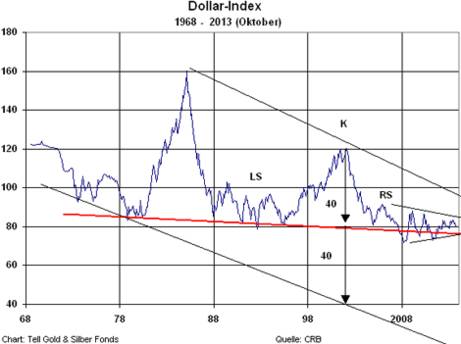

Grafik 10 zeigt den Dollarindex langfristig. Ein Bruch der langfristigen unteren Trendlinie führt aller Erfahrung nach zu einem Absturz. Hält diese Linie noch bis 2018/19 oder später, um ein Gold/Silberhoch 2020/21 herbeizuführen? Das erscheint sehr unwahrscheinlich, aber 2014 scheint einem zu nah. Grafik 11 zeigt diesen Index im Tageschart. Im Moment führt er eine Gegenbewegung aus nach dem Hoch Anfang Juli. Die nächste Abwärtsphase wird deutlich unter 80 führen in die Nähe der unteren Trendlinie. Nochmals die Frage: bleibt der Index oberhalb 72 bis 2018/19?

Grafik 10: Dollarindex

Grafik 11: Dollarindex täglich

Die US Risiken sprechen nebst dem leergekauften Goldmarkt am deutlichsten dafür, dass Gold und Silber relevante Ereignisse vor 2018/19 zum Zug kommen werden. Aber es ist schwierig, sich vorzustellen, dass das alles sich ins Jahr 2014 entladen wird mit sehr hohen Gold- und Silberpreisen. Andererseits hat Silber seit 1814 jede Bullphase genau und ohne Ausnahme die Anzahl Jahre gedauert, die einer Lucaszahl entspricht und das wäre in diesem Fall 2014 oder dann das späte 2021. Wenn diesmal keine Lucaszahl zustande käme, wäre es die erste Ausnahme, was nicht auszuschliessen ist. Gold ist historisch gesehen flexibler, weil es hoch politisch ist und deshalb im Goldmarkt interveniert wird, aber 2014 ist die letzte mögliche Zahl aus Monats- und Jahresprojektionen ab den Böden 1999 und 2001 und fällt mit mit der Lucaszahl auf dasselbe Jahr 2014 für den Silbermarkt. Das erhöht die Wahrscheinlichkeit für ein Preishoch im Jahr 2014.

Ob jetzt 2014 oder etwas später, die angespannte Situation im Goldmarkt und der sehr kritische Zustand des US-Bondmarktes sowie des US$ werden die mittlere Phase der langfristigen Bullmärkte in Gold und Silber vor 2020/21 zu Ende führen mit den dazugehörenden massiven und schnellen Preisavancen.

Die Strategie des Tell Gold und Silber Fonds

Es ist die erklärte Strategie des Fonds, die historische Knappheit des Silbers und die dadurch erzwungene Preisexplosion mit einem mit Optionen gehebelten Portfolio auszunützen. Entscheidend ist nicht die Performance bis zum Anfang der Explosion, sondern die gute Positionierung vor der Explosion. Derzeit bestehen Options-Positionen in den und Dezember 2013 (1 Mio. oz) 2013, sowie März 2014 (0,47 Mio. oz), Juni 2014 (3,05 Mio. oz) Sept. 2014 (1,5 Mio. oz) und Dez. 14 (0,5 Mio. oz). Obwohl die Optionen nur noch etwa 11% Portfolios ausmachen, wird ein Hebel von ca. 100 erzeugt. Der Rest besteht aus physischem Gold und Silber

© Rolf Nef

Manager Tell Gold & Silber Fonds, www.tellgold.li

Bilanzsumme in US$ 2001: 600 Milliarden US$

Bilazsumme 2013 Sept: 5.200 Milliarden US$.

Prozent der Aktiven in ausländischer Währung: 2001: 45%, 2013: 80%.

Quelle: www.Yardeni.com

Die Bilanzsumme hat sich seit 2001 fast verzehnfacht. Gekauft werden vor allem westliche Finanzwerte. Damit will China seine Währung schwach halten um preislich kompetitiv zu sein. Die offiziellen 1054 Tonnen sind gerade 1% der Bilanzsumme. Die dadurch geschaffene Liquditätsschwemme wird als Kredit an viele staatliche Firmen vergeben, aber auch an private. Die Folge ist der oben gezeigte Kreditleverage. Die Zentralbank ist sich dieses Kreditleverages sicher bewusst, aber kann nicht zurück, der Hebel ist bereits zu gross und die Politik verlangt Beschäftigung der Massen und diese versteht wahrscheinlich die Konsequenzen nicht, wie die Politik es im Westen nicht versteht.

Die Zentralbank, der die Goldbörse von Shanghai gehört, ermutigt aber die Bevölkerung zu Goldkäufen, um einerseits Mittel wegzunemehmen von kreditgestützten Immobilienkäufen und andrerseits die Importe zu erhöhen, die die Währung etwas schwächen aber auch um der Bevölkerung eine Reserve zu beschaffen, die im Fall einer Kredit- und ökonomsichen Krise hilft, um somit auch soziale Ausschreitungen zu beschränken. Weil die Zentralbank Besitzerin der Goldbörse ist, gehört ihr auch das zu verkaufende Gold und sie ist der grosse Importeur. Ihre hohen Devisenbestände lassen fasst beliebige Goldkäufe zu. Zumindest haben Chinas Goldkäufe damit zu tun, dass der Comex-Bestand an physischem Gold extrem tief ist und die ausstehenden Verträge nur zu 1,7% gedeckt sind.

Die US-Risiken

Die US Risiken sind zweierlei: einerseits die Währung und andreseits der Bondmarkt. Der Bondmarkt (Grafik 8) hat 2012 seinen 31 jährigen Bullmarkt beendet und fällt seither. Steigende Zinsen sind bei der sehr hohen Verschuldung gefährlich, denn sie bringen das Kartenhaus ins Wanken. Grafik 9 zeigt, dass die Phase seit September nur eine Erholung ist und der Abwärtstrend wahrscheinlich neu eingesetzt hat. Das Fed kann all die Bonds kaufen und den Markt stützen, was auch zu erwarten ist. Aber eines kann es nicht: den US$ stützen. Je mehr es den Bondmarkt stützt, je mehr Druck kommt auf den US$. Hält der Bondmarkt durch bis 20117/18 ohne massive Intervention?

Grafik 8: US Renditen 10 Jahre Treasury monatlich

Grafik 9: 10 Jahre Treasury Preis, 8 Stunden

Grafik 10 zeigt den Dollarindex langfristig. Ein Bruch der langfristigen unteren Trendlinie führt aller Erfahrung nach zu einem Absturz. Hält diese Linie noch bis 2018/19 oder später, um ein Gold/Silberhoch 2020/21 herbeizuführen? Das erscheint sehr unwahrscheinlich, aber 2014 scheint einem zu nah. Grafik 11 zeigt diesen Index im Tageschart. Im Moment führt er eine Gegenbewegung aus nach dem Hoch Anfang Juli. Die nächste Abwärtsphase wird deutlich unter 80 führen in die Nähe der unteren Trendlinie. Nochmals die Frage: bleibt der Index oberhalb 72 bis 2018/19?

Grafik 10: Dollarindex

Grafik 11: Dollarindex täglich

Die US Risiken sprechen nebst dem leergekauften Goldmarkt am deutlichsten dafür, dass Gold und Silber relevante Ereignisse vor 2018/19 zum Zug kommen werden. Aber es ist schwierig, sich vorzustellen, dass das alles sich ins Jahr 2014 entladen wird mit sehr hohen Gold- und Silberpreisen. Andererseits hat Silber seit 1814 jede Bullphase genau und ohne Ausnahme die Anzahl Jahre gedauert, die einer Lucaszahl entspricht und das wäre in diesem Fall 2014 oder dann das späte 2021. Wenn diesmal keine Lucaszahl zustande käme, wäre es die erste Ausnahme, was nicht auszuschliessen ist. Gold ist historisch gesehen flexibler, weil es hoch politisch ist und deshalb im Goldmarkt interveniert wird, aber 2014 ist die letzte mögliche Zahl aus Monats- und Jahresprojektionen ab den Böden 1999 und 2001 und fällt mit mit der Lucaszahl auf dasselbe Jahr 2014 für den Silbermarkt. Das erhöht die Wahrscheinlichkeit für ein Preishoch im Jahr 2014.

Ob jetzt 2014 oder etwas später, die angespannte Situation im Goldmarkt und der sehr kritische Zustand des US-Bondmarktes sowie des US$ werden die mittlere Phase der langfristigen Bullmärkte in Gold und Silber vor 2020/21 zu Ende führen mit den dazugehörenden massiven und schnellen Preisavancen.

Die Strategie des Tell Gold und Silber Fonds

Es ist die erklärte Strategie des Fonds, die historische Knappheit des Silbers und die dadurch erzwungene Preisexplosion mit einem mit Optionen gehebelten Portfolio auszunützen. Entscheidend ist nicht die Performance bis zum Anfang der Explosion, sondern die gute Positionierung vor der Explosion. Derzeit bestehen Options-Positionen in den und Dezember 2013 (1 Mio. oz) 2013, sowie März 2014 (0,47 Mio. oz), Juni 2014 (3,05 Mio. oz) Sept. 2014 (1,5 Mio. oz) und Dez. 14 (0,5 Mio. oz). Obwohl die Optionen nur noch etwa 11% Portfolios ausmachen, wird ein Hebel von ca. 100 erzeugt. Der Rest besteht aus physischem Gold und Silber

© Rolf Nef

Manager Tell Gold & Silber Fonds, www.tellgold.li

Quelle: tellgold.li, Autor:

Verwandte Beiträge

- 29.04.24 - Gold-Longs stabil, Kupfer-Longs klettern - CoT-Report

- 22.04.24 - Kupfer-Longs klettern weiter, Gold-Longs stabil - CoT-Report

- 15.04.24 - Rohöl-Longs steigen leicht, Kupfer-Longs verdreifacht - CoT-Report

- 08.04.24 - Gold- und Silber-Longpositionen klettern weiter - CoT-Report

- 02.04.24 - Gold- und Rohöl-Longs bleiben stabil - CoT-Report

- 25.03.24 - Rohöl- und Kupfer-Longs klettern kräftig - CoT-Report

- 18.03.24 - Investoren wieder netto-long in US-Rohstoffen - CoT-Report

- 11.03.24 - Investoren reduzieren Netto-Longs weiter - CoT-Report

- 04.03.24 - Rohöl- und Gold-Longs steigen, Netto-Shorts gehen deutlich zurück - CoT-Report

- 26.02.24 - Gold- und Rohöl-Longs klettern kräftig - CoT-Report