Wochenrückblick Rohstoff-, Minen- und Junior-Sektor KW 25

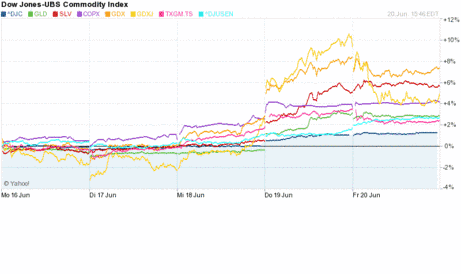

(RohstoffeNews.de) Kursgewinne auf breiter Front im Rohstoff- und Minensektor.

Edelmetalle, Gold- und Silber-Aktien gehen durch die Decke, parallel brechen die Junior-Miner mit Rekordvolumen aus und die Öl-Majors erreichen neue Allzeit-Hochstände.

Von wegen Sommerloch! Im Rohstoff, Minen- und Junior-Markt kam es in der vergangenen Woche zu massiven Bewegungen, während die "rigged" US-Leitmärkte ihre Rekordjagd fortsetzen.

Getrieben von den Verschärfungen in der Irak-Krise und weiteren Spannungen in der Ost-Ukraine strömte weiteres, spekulatives Kapital in den Ölmarkt. Brent und WTI brachen über ihre charttechnischen Widerstandsbereiche auf neue Mehrmonats-Hochstände aus.

Dies führte dazu, dass der renommierte US Öl- und Gas-Index DJUSEN seine eindrucksvolle Rekordjagd fortsetzte. In weniger als 3 Monaten ist der vielbeachtete Energie-Index somit fast stetig um nun rund 15% auf neue Allzeithochs angestiegen, was im Hinblick auf die Schwergewichte der Index-Komponenten wie bspw. Exxon und Chevron eine definitiv gewaltige Bewegung ist. Die Performance des DJUSENs ist und war und ist auch der Hauptgrund für die jüngste Rekord-Rally im S&P 500. Folgend zog auch das energielastige DJC-Rohstoff-Basket an.

Standard-Minenaktien (TXGM) folgen der guten Stimmung an den Leitbörsen und haben generell eine stärkere Woche. Noch besser lief die letzte Woche für Kupferminen (COPX), die mehr als 4% an Wert gewannen.

Der Goldpreis (GLD) setzt nach dem traditionellen FOMC-Meeting mit der Präsentation der FED Präsidentin Yellen zu einer eindrucksvollen Rally an, die in einem heftigen Shortsqueeze mündet. Gold verzeichnet am Donnerstag mit einem Kursplus von über 3% den stärksten Tag in den letzten 9 Monaten und der Preis bricht erfolgreich durch einige, harte Widerstände wie bspw. die 1.300er USD/Oz Marke nach oben aus. Das chart- und markttechnische Bild hellt sich kurzfristig daher erheblich auf.

Hierzu kurz meine Kommentare von Donnerstagabend: "Was das Wörtchen 'Inflation' so anrichten kann. Gold und Silber scheinen sich dieses Mal gegen den Trend behaupten zu können, nachdem das Interesse der Bankster an einem fallenden Goldpreis in den FOMC-Wochen natürlich besonders hoch ist. Gold zeigt so einmal mehr dieses Jahr, dass es äußerst gerne gegen den Mainstream läuft.

Weiter scheint die abermalige "Muppet Show" der FED gestern inkl. den so vielen, luftigen Aussagen der Präsidentin Yelleneinige Marktteilnehmer überzeugt zu haben, Gold wieder zu spielen (zumindest vorerst).

Parallel ergeben sich im Papiergold-Markt passenderweise wieder sehr brisante Konstellationen, nachdem die Short-Positionen des Smart Moneys (primär Hedgefonds) Anfang Juni erst auf enorme Stände angewachsen sind. Und genau die kommen jetzt unter Druck. Auf das alles habe ich Sie in den letzten Wochen oft hingewiesen. Diese Mischung ergibt natürlich einen explosiven Cocktail.."

Seit Jahresanfang läuft der Goldpreis damit erneut komplett gegen den Mainstream und auch das weitgehend, negative Sentiment an der Termin-Börse COMEX an, was die jüngste Bewegung noch bemerkenswerter macht. Einmal mehr wird ebenso bestätigt, dass der Papier-Goldpreis trotz der massiven Manipulationen sein Eigenleben führt und das spekulative Kapital kurzfristig erheblich das Ruder umlegen kann. Es kann eben wie immer sehr schnell gehen bei den Edelmetallen.

Silber (SLV) gewinnt nach einer langen Durststrecke wieder an Stärke, auch relativ zum Goldpreis. Mit einem Wochengewinn von knapp 6%, den es schon eine längere Zeit nicht mehr gab, setzt sich das Edelmetall an die Top-Liste der Rohstoffe. Wie der Goldpreis überwindet auch der Silberpreis einige, ordentliche Widerstände wie bspw. die psychologisch wichtige Marke von 20 USD/Oz. Im mittel- bis längerfristigen Bild schafft es der Silberpreis letzte Woche sogar aus der Keilformation auszubrechen und überwindet damit den (langfristig untergeordneten) 21-monatigen Abwärtstrend (Start Herbst 2012). Wie beim Goldpreis wird auch Silber letzte Woche von einem heftigen Short Squeeze getrieben.

Sehr positiv und erwähnenswert ist die Entwicklung des Gold:Silver Ratios (GSR), dessen Top-Bildung sich nun verfestigt. Generell und historisch gilt: Sobald sich Silber besser als Gold entwickelt (fallendes GSR-Ratio), verbessert sich das Sentiment im Edelmetall-Sektor, und vor allem bei den Gold- und Silberminen. Denn Silber stellt als "kleiner Bruder" von Gold nach wie vor ein Hebel auf den Goldpreis dar, was die Entwicklungen der letzten Jahre inkl. der kompletten Historie x-fach bestätigen. Und so ist es nachvollziehbar, dass das wichtige Risikokapital bei einem fallenden GSR wieder zunehmend in den Sektor fließt.

Historische Woche bei den Gold- und Silber-Minenaktien im Juniorsektor

Gold- und Silberminen-Aktien gehen letzte Woche durch die Decke, was ebenfalls auf einen heftigen Short Squeeze und das Einfließen von neuem Risikokapital einiger größeren Adressen der Finanzbranche zurückzuführen ist.

Bei den führenden Gold- und Silber-Minen-ETFs (wichtigste und einflussreichste Finanzprodukte auf den Edelmetall-Minensektor heutzutage) gab es letzte Handels-Woche gleich mehrere rekordverdächtige Entwicklungen. So wurden bspw. im größten und wichtigsten Goldminen-ETF, das auf die Majors fokussiert ist - dem GDX - am Donnerstag alleine mehr als 80 Millionen Stücke gehandelt!

Das war mehr als das 3-fache des Durchschnitts-Volumen der letzten 3 Monate - in denen das Volumen keinesfalls gering war. Eine solche Volumen-Explosion, die sich auf den gesamten Sektor ausgewirkt hat und sich in etlichen Minenwerten besonders stark widergespiegelte, hat große Bedeutung. Es war außerdem das mit Abstand höchste Tages-Volumen seit Jahresanfang und eine der höchsten Volumen-Tage in der GDX-Historie (nur Herbst 2013 gab es mehr Volumen, dies aber auf Sonder-Konstellationen inkl. massiver Produkt-Umstellungen zurückzuführen). Auf Wochensicht legt das GDX-ETF um über 7% zu, auf Zwei-Wochensicht betragen die Gewinne über 15%.

Noch impulsiver und spektakulärer ist die Entwicklung bei den Junior-Goldminen (siehe GDXJ) in den letzten Tagen. Die Juniors führe ich hier passenderweise besonders gerne auf, denn diese hoch spekulative Börsen- und Rohstoff-Kategorie steht quasi für die Risikobereitschaft der Markteilnehmer im kompletten Sektor. Sobald große Mengen an Kapital in den Junior-Markt laufen, dreht gewöhnlich im Hintergrund das Sentiment und die Risikoaversion/-Präferenz. Auch das ist aus psychologischen Gründen nur logisch.

So stellt das GDXJ-Volumen letzte Woche alles in den Schatten. Am vergangenen Donnerstag wurden mehr als 13,9 Millionen Anteile total in diesem Produkt gehandelt. Ein irrer Wert und der mit Abstand höchste seit Einführung dieses Produkts. Damit geht die Handelswoche in die Geschichte ein. Mit Abstand wurde letzte Woche das höchste Handels-Volumen ALLER Zeiten im GDXJ erreicht. Das GDXJ-ETF legte seit Anfang Juni um über 20% an Wert zu und so lassen die Junior-Gold- und Silberminen alle Anlageklassen hinter sich.

Sie können in jedem Fall gut sehen, dass spätestens seit letzter Woche einige Big Player der Finanz- und Anlagebranche in den Edelmetall-Minensektor zurückgekehrt sind. Solche enormen Volumen-Ausschläge sind und bleiben besonders starke Indikatoren, was die laufende Bodenbildung- und angehende Trendwende-Formation bei den Gold- und Silberminen untermauert.

Dazu noch ein paar Kommentare von Freitag:

"Oft wurde die Trendwende im Goldminen-Sektor in den letzten Jahren ausgerufen. Nahezu allen temporären Rallys sind abverkauft worden und alle Goldminen-Optimisten und Perma-Bullen wurden eines Besseren belehrt, was bei sehr vielen für großen Schmerz gesorgt hat.

Gold- und Silberaktien gingen als das am meisten verhassteste Börsensegment im Frühjahr/Frühsommer 2013 und am Ende letzten Jahres in die Geschichte ein. Zumindest gilt dies für die Masse der Edelmetall-Minenaktien, die in den letzten 15 Jahren gleich zwei historische Bärenmärkte überleben mussten. Alle Ausnahmen bestätigen die Regel.

Der jüngste Bärenmarkt und insbesondere das Jahr 2013 war für den Goldminen-Sektor einer der schlechtesten Jahre aller Zeiten, für viele das brutalste Jahr seit es die Börse gibt. Für Junior-Firmen war die Mega-Baisse in 2012 + 2013 eine der härtesten Phasen in den letzten 30 Jahren und die schwierigste Phase seit dem berühmten Bre-X Skandal.

So viel zur Einordnung im Großen Bild - wenn einige Marktteilnehmer jetzt davon sprechen, dass wir eine große Explosion bei den Gold- und Silberminen bereits gesehen haben. Im Big Picture ist das ein kleiner Anfang vielleicht, mehr nicht.

Und natürlich gilt: Die aktuelle, potentielle Trendwende-Formation muss erst einmal bestätigt werden. Zu viele Fehlausbrüche und massive Kurs-Rallys, die im Sand wieder verliefen, haben wir die letzten Jahre gesehen. Daher gilt es weiter cool zu bleiben und für alles gewappnet zu sein. Am "Ende" jedoch, sollte dieser tiefgefallene Sektor imho wie "Phönix aus der Asche emporsteigen", sofern man an das Gold natürlich glaubt."

Quelle: yahoo.finance.com

Legende:

o DJC: Dow-Jones UBS Commodity Index

o GLD: SPDR Gold Trust ETF

o SLV: iShares Silver Trust

o COPX: Global X Copper Miners ETF

o GDX: Market Vectors Gold Miners ETF (HUI ETF)

o GDXJ: Market Vectors Junior Gold Miners ETF

o TXGM.TO: S&P/TSX Global Mining Index

o ^DJUSEN: Dow Jones U.S. Oil & Gas Index

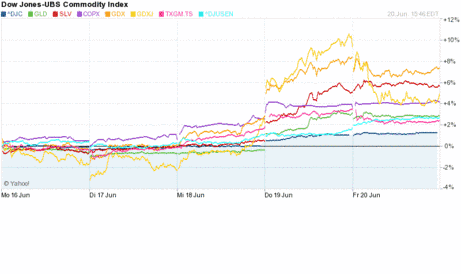

Edelmetalle, Gold- und Silber-Aktien gehen durch die Decke, parallel brechen die Junior-Miner mit Rekordvolumen aus und die Öl-Majors erreichen neue Allzeit-Hochstände.

Von wegen Sommerloch! Im Rohstoff, Minen- und Junior-Markt kam es in der vergangenen Woche zu massiven Bewegungen, während die "rigged" US-Leitmärkte ihre Rekordjagd fortsetzen.

Getrieben von den Verschärfungen in der Irak-Krise und weiteren Spannungen in der Ost-Ukraine strömte weiteres, spekulatives Kapital in den Ölmarkt. Brent und WTI brachen über ihre charttechnischen Widerstandsbereiche auf neue Mehrmonats-Hochstände aus.

Dies führte dazu, dass der renommierte US Öl- und Gas-Index DJUSEN seine eindrucksvolle Rekordjagd fortsetzte. In weniger als 3 Monaten ist der vielbeachtete Energie-Index somit fast stetig um nun rund 15% auf neue Allzeithochs angestiegen, was im Hinblick auf die Schwergewichte der Index-Komponenten wie bspw. Exxon und Chevron eine definitiv gewaltige Bewegung ist. Die Performance des DJUSENs ist und war und ist auch der Hauptgrund für die jüngste Rekord-Rally im S&P 500. Folgend zog auch das energielastige DJC-Rohstoff-Basket an.

Standard-Minenaktien (TXGM) folgen der guten Stimmung an den Leitbörsen und haben generell eine stärkere Woche. Noch besser lief die letzte Woche für Kupferminen (COPX), die mehr als 4% an Wert gewannen.

Der Goldpreis (GLD) setzt nach dem traditionellen FOMC-Meeting mit der Präsentation der FED Präsidentin Yellen zu einer eindrucksvollen Rally an, die in einem heftigen Shortsqueeze mündet. Gold verzeichnet am Donnerstag mit einem Kursplus von über 3% den stärksten Tag in den letzten 9 Monaten und der Preis bricht erfolgreich durch einige, harte Widerstände wie bspw. die 1.300er USD/Oz Marke nach oben aus. Das chart- und markttechnische Bild hellt sich kurzfristig daher erheblich auf.

Hierzu kurz meine Kommentare von Donnerstagabend: "Was das Wörtchen 'Inflation' so anrichten kann. Gold und Silber scheinen sich dieses Mal gegen den Trend behaupten zu können, nachdem das Interesse der Bankster an einem fallenden Goldpreis in den FOMC-Wochen natürlich besonders hoch ist. Gold zeigt so einmal mehr dieses Jahr, dass es äußerst gerne gegen den Mainstream läuft.

Weiter scheint die abermalige "Muppet Show" der FED gestern inkl. den so vielen, luftigen Aussagen der Präsidentin Yelleneinige Marktteilnehmer überzeugt zu haben, Gold wieder zu spielen (zumindest vorerst).

Parallel ergeben sich im Papiergold-Markt passenderweise wieder sehr brisante Konstellationen, nachdem die Short-Positionen des Smart Moneys (primär Hedgefonds) Anfang Juni erst auf enorme Stände angewachsen sind. Und genau die kommen jetzt unter Druck. Auf das alles habe ich Sie in den letzten Wochen oft hingewiesen. Diese Mischung ergibt natürlich einen explosiven Cocktail.."

Seit Jahresanfang läuft der Goldpreis damit erneut komplett gegen den Mainstream und auch das weitgehend, negative Sentiment an der Termin-Börse COMEX an, was die jüngste Bewegung noch bemerkenswerter macht. Einmal mehr wird ebenso bestätigt, dass der Papier-Goldpreis trotz der massiven Manipulationen sein Eigenleben führt und das spekulative Kapital kurzfristig erheblich das Ruder umlegen kann. Es kann eben wie immer sehr schnell gehen bei den Edelmetallen.

Silber (SLV) gewinnt nach einer langen Durststrecke wieder an Stärke, auch relativ zum Goldpreis. Mit einem Wochengewinn von knapp 6%, den es schon eine längere Zeit nicht mehr gab, setzt sich das Edelmetall an die Top-Liste der Rohstoffe. Wie der Goldpreis überwindet auch der Silberpreis einige, ordentliche Widerstände wie bspw. die psychologisch wichtige Marke von 20 USD/Oz. Im mittel- bis längerfristigen Bild schafft es der Silberpreis letzte Woche sogar aus der Keilformation auszubrechen und überwindet damit den (langfristig untergeordneten) 21-monatigen Abwärtstrend (Start Herbst 2012). Wie beim Goldpreis wird auch Silber letzte Woche von einem heftigen Short Squeeze getrieben.

Sehr positiv und erwähnenswert ist die Entwicklung des Gold:Silver Ratios (GSR), dessen Top-Bildung sich nun verfestigt. Generell und historisch gilt: Sobald sich Silber besser als Gold entwickelt (fallendes GSR-Ratio), verbessert sich das Sentiment im Edelmetall-Sektor, und vor allem bei den Gold- und Silberminen. Denn Silber stellt als "kleiner Bruder" von Gold nach wie vor ein Hebel auf den Goldpreis dar, was die Entwicklungen der letzten Jahre inkl. der kompletten Historie x-fach bestätigen. Und so ist es nachvollziehbar, dass das wichtige Risikokapital bei einem fallenden GSR wieder zunehmend in den Sektor fließt.

Historische Woche bei den Gold- und Silber-Minenaktien im Juniorsektor

Gold- und Silberminen-Aktien gehen letzte Woche durch die Decke, was ebenfalls auf einen heftigen Short Squeeze und das Einfließen von neuem Risikokapital einiger größeren Adressen der Finanzbranche zurückzuführen ist.

Bei den führenden Gold- und Silber-Minen-ETFs (wichtigste und einflussreichste Finanzprodukte auf den Edelmetall-Minensektor heutzutage) gab es letzte Handels-Woche gleich mehrere rekordverdächtige Entwicklungen. So wurden bspw. im größten und wichtigsten Goldminen-ETF, das auf die Majors fokussiert ist - dem GDX - am Donnerstag alleine mehr als 80 Millionen Stücke gehandelt!

Das war mehr als das 3-fache des Durchschnitts-Volumen der letzten 3 Monate - in denen das Volumen keinesfalls gering war. Eine solche Volumen-Explosion, die sich auf den gesamten Sektor ausgewirkt hat und sich in etlichen Minenwerten besonders stark widergespiegelte, hat große Bedeutung. Es war außerdem das mit Abstand höchste Tages-Volumen seit Jahresanfang und eine der höchsten Volumen-Tage in der GDX-Historie (nur Herbst 2013 gab es mehr Volumen, dies aber auf Sonder-Konstellationen inkl. massiver Produkt-Umstellungen zurückzuführen). Auf Wochensicht legt das GDX-ETF um über 7% zu, auf Zwei-Wochensicht betragen die Gewinne über 15%.

Noch impulsiver und spektakulärer ist die Entwicklung bei den Junior-Goldminen (siehe GDXJ) in den letzten Tagen. Die Juniors führe ich hier passenderweise besonders gerne auf, denn diese hoch spekulative Börsen- und Rohstoff-Kategorie steht quasi für die Risikobereitschaft der Markteilnehmer im kompletten Sektor. Sobald große Mengen an Kapital in den Junior-Markt laufen, dreht gewöhnlich im Hintergrund das Sentiment und die Risikoaversion/-Präferenz. Auch das ist aus psychologischen Gründen nur logisch.

So stellt das GDXJ-Volumen letzte Woche alles in den Schatten. Am vergangenen Donnerstag wurden mehr als 13,9 Millionen Anteile total in diesem Produkt gehandelt. Ein irrer Wert und der mit Abstand höchste seit Einführung dieses Produkts. Damit geht die Handelswoche in die Geschichte ein. Mit Abstand wurde letzte Woche das höchste Handels-Volumen ALLER Zeiten im GDXJ erreicht. Das GDXJ-ETF legte seit Anfang Juni um über 20% an Wert zu und so lassen die Junior-Gold- und Silberminen alle Anlageklassen hinter sich.

Sie können in jedem Fall gut sehen, dass spätestens seit letzter Woche einige Big Player der Finanz- und Anlagebranche in den Edelmetall-Minensektor zurückgekehrt sind. Solche enormen Volumen-Ausschläge sind und bleiben besonders starke Indikatoren, was die laufende Bodenbildung- und angehende Trendwende-Formation bei den Gold- und Silberminen untermauert.

Dazu noch ein paar Kommentare von Freitag:

"Oft wurde die Trendwende im Goldminen-Sektor in den letzten Jahren ausgerufen. Nahezu allen temporären Rallys sind abverkauft worden und alle Goldminen-Optimisten und Perma-Bullen wurden eines Besseren belehrt, was bei sehr vielen für großen Schmerz gesorgt hat.

Gold- und Silberaktien gingen als das am meisten verhassteste Börsensegment im Frühjahr/Frühsommer 2013 und am Ende letzten Jahres in die Geschichte ein. Zumindest gilt dies für die Masse der Edelmetall-Minenaktien, die in den letzten 15 Jahren gleich zwei historische Bärenmärkte überleben mussten. Alle Ausnahmen bestätigen die Regel.

Der jüngste Bärenmarkt und insbesondere das Jahr 2013 war für den Goldminen-Sektor einer der schlechtesten Jahre aller Zeiten, für viele das brutalste Jahr seit es die Börse gibt. Für Junior-Firmen war die Mega-Baisse in 2012 + 2013 eine der härtesten Phasen in den letzten 30 Jahren und die schwierigste Phase seit dem berühmten Bre-X Skandal.

So viel zur Einordnung im Großen Bild - wenn einige Marktteilnehmer jetzt davon sprechen, dass wir eine große Explosion bei den Gold- und Silberminen bereits gesehen haben. Im Big Picture ist das ein kleiner Anfang vielleicht, mehr nicht.

Und natürlich gilt: Die aktuelle, potentielle Trendwende-Formation muss erst einmal bestätigt werden. Zu viele Fehlausbrüche und massive Kurs-Rallys, die im Sand wieder verliefen, haben wir die letzten Jahre gesehen. Daher gilt es weiter cool zu bleiben und für alles gewappnet zu sein. Am "Ende" jedoch, sollte dieser tiefgefallene Sektor imho wie "Phönix aus der Asche emporsteigen", sofern man an das Gold natürlich glaubt."

Quelle: yahoo.finance.com

Legende:

o DJC: Dow-Jones UBS Commodity Index

o GLD: SPDR Gold Trust ETF

o SLV: iShares Silver Trust

o COPX: Global X Copper Miners ETF

o GDX: Market Vectors Gold Miners ETF (HUI ETF)

o GDXJ: Market Vectors Junior Gold Miners ETF

o TXGM.TO: S&P/TSX Global Mining Index

o ^DJUSEN: Dow Jones U.S. Oil & Gas Index

Quelle: RohstoffeNews.de, Autor:

Verwandte Beiträge

- 22.07.24 - Öl- und Gold-Longs steigen weiter - CoT-Report

- 15.07.24 - Gold- und Rohöl-Longs klettern - CoT-Report

- 09.07.24 - Rohöl-Longs klettern, Gold-Longs gehen zurück - CoT-Report

- 01.07.24 - Rohöl-Longs klettern deutlich, Gold-Longs gehen zurück - CoT-Report

- 27.06.24 - Kupfer um 9.500 USD - Sorgen um China bestehen fort

- 25.06.24 - Gold-Longs klettern, Rohöl-Longs stabil - CoT-Report

- 20.06.24 - Kupfer unterstützt - Chinas Notenbank bestätigt lockeren Kurs

- 18.06.24 - Kupfer uneinheitlich - China-Daten sorgen für Zurückhaltung

- 17.06.24 - Rohöl-Longs klettern kräftig, Kupfer-Longs stabil - CoT-Report

- 14.06.24 - US-Geldpolitik dämpft Kupferpreise